短期間に立て続けに相続が起こった場合、何度も相続税が課税されると、結構負担が大きくなりますよね。

そこで、こういった立て続けに相続が起こった場合の税額を軽減してくれる制度が、「相次相続控除」です。

目次

1. 相次相続控除って何?

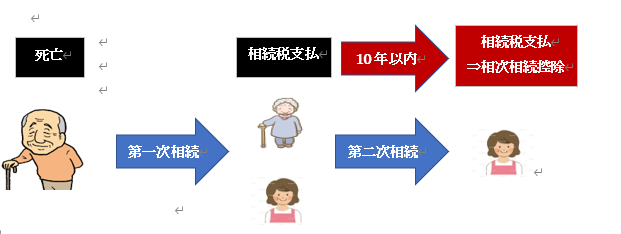

お亡くなりになった方が、「相続発生10年以内」に相続税を支払っていた場合、既に支払った相続税の一部を「今回の相続税」から控除できる制度です。

(イメージ図)

例えば、お父さんが亡くなった後、10年以内にお母さんが亡くなった場合・・

お母さんが既に支払った相続税(第一次相続)の一部を、お子さんの相続税計算(第二次相続)時に控除してくれる制度です。

一般的に、お父さんとお母さんは「歳が近い」と思いますので、相次相続控除ができるケースは意外と多いかもしれません。

2. 相次相続控除の要件と特徴

| 要件 | 特徴 | |

|---|---|---|

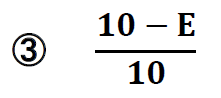

| ① | 第一次相続から第二次相続までの期間が、10年以内であること | 経過年数に応じて控除できる税額は10%ずつ下がっていきます。前回の相続から今回の相続が短いほど控除額は多くなります。 |

| ② | 第二次相続の被相続人が、第一次相続において「相続人」として課税されている | 第二次相続で亡くなった方自身が、第一次相続において「相続税」を支払っていないと適用できません(今回の二次相続の相続人ではない)。また、第一次相続で相続人でないといけませんので、遺言による遺贈の場合は適用できません。 |

| ③ | 今回の相続で「相続人」であること | 今回の相続で適用できる方は、相続人である必要があります。上記同様、遺贈は含まれません。また、相続放棄した方には適用がありません。 |

【配偶者控除で税額ゼロのケースは?】

第一次相続で父が亡くなった際、母が配偶者控除などで「相続税を支払っていない場合」はどうでしょう?

この場合は、たとえ第一次相続で子供が相続税を支払っていたとしても、相次税額控除は利用できません。第一次相続で、今回亡くなった母は相続税を支払っていないため、要件②を満たさないためです。

相次税額控除は、第一次相続で、今回亡くなった方が相続税を支払っている場合に限定される点、注意が必要です。

3. 計算方法

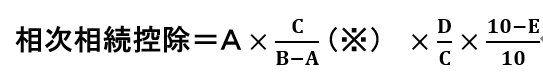

相次相続控除額の算定式は以下となります。

(※)1を超える場合は、1となります。

上記式を、例えば、父が亡くなり(第一次相続)、その後10年以内に母が亡くなり、今回、子供が相続(第二次相続)した場合を例にあてはめると以下となります。

| A | 第一次相続で、母が支払った相続税額 |

|---|---|

| B | 第一次相続で、母が取得した財産(債務控除後) |

| C | 今回の相続の遺産総額(債務控除後) |

| D | 今回の相続で、相次相続控除の適用を受ける子供が相続する財産(債務控除後) |

| E | 第一次相続から第二次相続までの経過年数(1年未満切捨) |

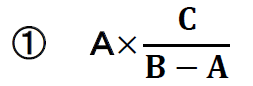

難しそうな式ですが、分解すると・・以下となります。

B – A・・・母が、第一次相続で取得した財産(相続税差引後)です。

C・・・今回の第二次相続の遺産総額です。

つまり、第一次相続で相続した財産(相続税差引後)(B – A)のうち、今回の第二次相続で相続対象となった遺産総額(C)は何%あるのか?を計算しています。

これに第一次相続の相続税額(A)を掛けます。

⇒ つまり、第一次相続で支払った相続税(A)のうち、上記の%部分(一次相続と二次相続で課税されるダブっている部分)を計算しています。

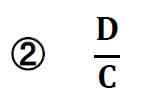

今回の第二次相続の遺産総額(C)のうち、今回、相次相続控除を適用する子供が相続する割合です。

1年~10年の間で、年数が経過するにつれ、相次相続控除の額が低くなる式です。

(1年未満は切り捨て ⇒ 納税者有利)

なお、法定相続人が複数いる場合は、上記式のとおり、控除額を財産の取得割合で按分することになります。例えば、控除不足分を相続人間で任意に調整できるわけではありませんのでご留意ください。

4. 具体例

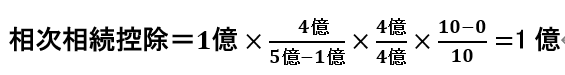

【一次相続】

●令和4年3月に父死亡。

● 父の財産5億円は、母が全額を相続し、相続税1億円を支払った(A)

【二次相続】

●令和5年1月に母死亡

●母の財産4億円は、息子が全額を相続した。

●簡便的に、上記母の財産4億円は、父から相続した相続財産(相続税差引後)がそのまま残っているものとする。

(母固有の財産は、上記の相続財産4億円以外はないものとする)

この例はちょっと極端ですが・・

- 母は、父が亡くなった1年以内に亡くなっています(1年未満は切り捨て)

- 母が父から相続した財産(税引後)は、その後全く減少せずに、全額息子が相続しています。

(母自身の財産は、父から相続した財産以外なかったということ) - この場合、息子が第二次相続で取得した財産は、まさに父が元々持っていた財産4億(税引後)ですね。

⇒この場合は、母が第一次相続で支払った相続税1億円は、今回息子の第二次相続の相続税の計算上、全額控除することができるという結論になります

5. 申告要件・遺産分割要件は?

(1)申告要件の有無

相次相続控除は、特に「申告要件」はありません。したがって、相次相続控除の適用で相続税がゼロとなる場合には申告義務はありません。

なお、「当初申告要件」がありませんので、期限後申告、修正申告や更正の請求も可能です。

また、遺産分割が完了していなくても適用OKです。

(2)3年内取得費加算の特例との関係

相続財産売却時の「3年内相続税取得費加算の特例」金額は、「相次相続控除等適用前の相続税」を基に算定します。

つまり、たとえ相次相続控除の結果税額がゼロになる場合でも、適用前の相続税が発生している場合は適用が可能です。

ただし、その場合は、そもそも相続税申告をしておかないと「適用余地」がなくなりますので、注意が必要です。

6. 3回目は?(第三次相続)

10年の間に3回相続が起こった場合、三次相続では、直前の二次相続の相続税のみ控除でき、一次相続の相続税は控除できません(相基通20-4)

7. 添付資料

- 相続税申告書第7表(相次相続控除額の計算書)

- 第一次相続の相続税申告書のコピー(第1表・第11表・第11表の2・第14表・第15表)

8. 参照URL

(相次相続控除)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4168_qa.htm#q2