例えば、旦那様と一緒に住んでいた奥様が、「自宅」を相続する場合、相続税が課税されると、奥様の生活基盤を脅かしてしまう可能性があります。

相続税を支払うために、「自宅」を売却しなければいけない場合もあるかもしれません。

そこで、被相続人(お亡くなりになった方)が所有していた土地を相続する場合、「一定要件」をみたせば、土地の相続税評価額が最大80%減額できる制度があります。「小規模宅地等の特例」と呼ばれます。

今回は、4種類の小規模宅地等の特例の制度概要や、具体例を用いて、特例を適用する場合の相続税の具体的計算方法、税額へのインパクトを中心に解説します(各特例ごとの、詳細な内容については、それぞれのリンク先でまとめています。ご参照ください)。

目次

1. 小規模宅地等の特例の種類は4つ

(1) 小規模宅地等の特例とは?

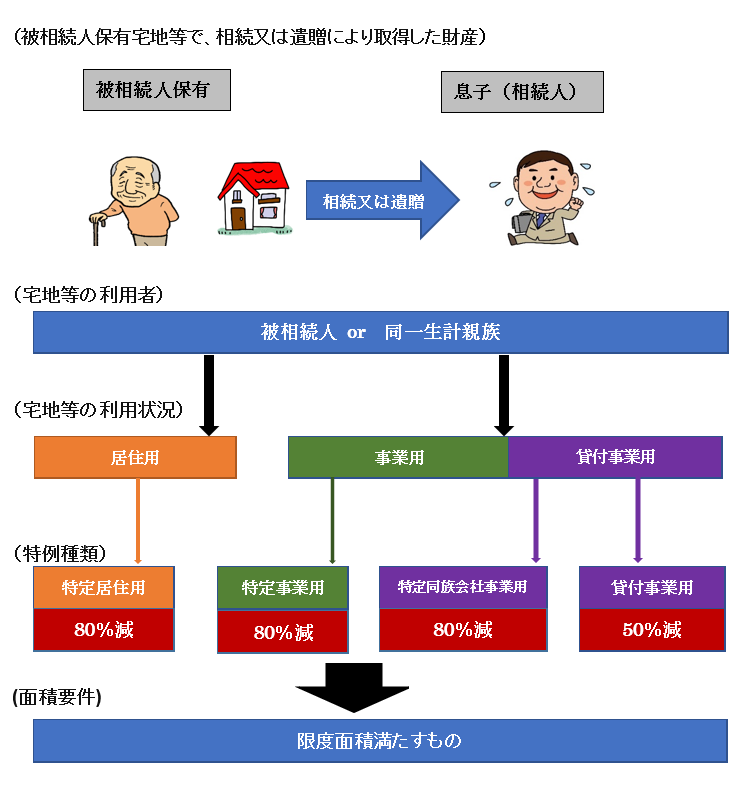

①被相続人(お亡くなりになった方)や②「同一生計親族」が利用していた宅地等を、相続or遺贈により取得する場合、一定要件を満たせば、宅地の相続税評価額を最大80%減額できる制度です。

(2) 小規模宅地等の特例は4種類

小規模宅地等の特例は、下記の「4つの種類」があります。

それぞれ、限度面積が定められていますが、限度面積までは、併用が可能です。

ただし、併用する「特例の種類」によっては、「合計面積に制限」が生じる場合があります。詳しくは「複数土地がある場合の小規模宅地等の特例の併用」をご参照ください。

| 種類 | 内容 | 限度面積 | 減額割合 | |

|---|---|---|---|---|

| ① | 特定居住用宅地等 | 被相続人等が居住していた宅地等 | 330㎡ | 80% |

| ② | 特定事業用宅地等 | 被相続人等の事業用(除貸付事業)に使用されていた宅地等 | 400㎡ | 80% |

| ③ | 特定同族会社事業用宅地等 | 特定同族会社の事業用(除貸付事業)に使用されていた宅地等 | 400㎡ | 80% |

| ④ | 貸付事業用宅地等 | 被相続人等の貸付事業用(不動産貸付)に使用されていた宅地等 | 200㎡ | 50% |

2. 小規模宅地等の特例の計算例

- 父死亡。相続人は母親・子1人の2人。

- 父の遺産総額8,000万円(うち、3,000万円は居住用宅地(330㎡以内))。

- 法定相続分(1/2ずつ)で相続するものとし、母は配偶者控除を適用し、居住用宅地は子が相続するものとする。

- 特定居住用宅地等の特例、配偶者の税額軽減の要件は満たしているものとする。

(1) 遺産総額

8,000万円 -土地の減額(3,000万円 × 80%) =5,600万円

(2) 基礎控除額

3,000万円 + 600万円 × 2人(母親・子)= 4,200万円

(3) 課税遺産総額((1)ー(2))

5,600万円 – 4,200万円 = 1,400万円

(4) 相続税総額の計算(法定相続割合)

●母親:1,400万円 × 1/2(法定相続割合)× 10%(税率) = 70万円

●子 :1,400万円 × 1/2(法定相続割合)× 10%(税率) = 70万円

⇒ 合計140万円

(5) 各人の実際相続税額(実際相続割合)

【相続財産配分割合】

今回、小規模宅地等の特例を適用する土地は、子供が相続します。したがって、母と子それぞれの実際相続財産(特例適用後)は以下となります。

●母親 遺産取得額・・4,000万円

●子 遺産取得額・・4,000万円 - 3,000万円 × 80% = 1,600万円

⇒ 合計 5,600万円

実際相続財産の配分割合は、母親4,000万円(16/56)、子1,600万円(16/56)となります。

【各人の実際相続税額】

●母親:140万円 × 40/56 = 100万円 ⇒ 配偶者控除で最終ゼロ

●子:140万円 × 16/56 = 40万円

⇒合計相続税額は40万円となります。

| 実際の遺産配分 | 相続配分割合(※1) | 相続税額(※2) | 配偶者控除後 | |

|---|---|---|---|---|

| 母親 | 4,000万円 (うち、居住用財産0円) |

4,000万円(40/56) | 100万円 | ゼロ |

| 子 | 4,000万円 (うち、居住用財産3,000万円) |

1,600万円(16/56) | 40万円 | 40万円 |

| 合計 | 8,000万円 | 5,600万円 | 140万円 | 40万円 |

(6) ご参考~小規模宅地等の特例を適用しない場合

仮に小規模宅地等の特例を適用しない場合は、課税遺産総額が3,800万円となり(8000万円-4,200万円)、相続税率が15%となります。

この結果、母親が配偶者の税額軽減を適用した場合でも、相続税額は235万円となります。

特例適用した場合と比べると、195万円も相続税総額が高くなります。

3. ご参考 各特例適用の要件・フローチャート

各特例ごとに細かい要件がありますので、詳細は、それぞれの特例のブログをご参照ください(下記【関連記事】ご参照)。ここでは、大きく把握する趣旨で、特例の対象となるか?すべての特例に共通する要件や、フローチャート等を記載します。

(1)要件

| 宅地等 | 被相続人が保有していた宅地等(土地及び借地権等。建物は含まない)。「宅地」とは一定の建物等(建物又は構築物)の敷地の用に供されるものをさしますので、更地や駐車場敷地などは含まれません。 |

|---|---|

| 相続又は遺贈 | 遺贈は含まれますが、生前贈与で取得した土地は対象になりません。 |

| 被相続人又は同一生計親族が利用 | 相続開始直前において、被相続人又は同一生計親族が利用。同一生計親族は、同居の場合はもちろん、非同居でも仕送り等で生計を共にしている場合は、「同一生計親族」となります。 |

| 居住用又は事業用 | 居住用又は事業用(貸付事業も含む)宅地等。無償の使用貸借は×、有償の賃貸借である必要があります。有償の賃貸借であれば、事業的規模を満たさない準事業 (5棟10室基準)も含みます。 |

| 4種類ごとの要件 | 4種類(特定居住用宅地等、特定事業用宅地等、特定同族会社事業用宅地等、貸付事業用宅地等)の各要件を満たす |

| 面積要件 | 限度面積を満たすもの |

(2)フローチャート

特例適用の有無を、大きく把握する趣旨でフローチャートを作成しております。

ご参考になればと思います。

4. 参照URL

(No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例))

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm

(No.4155 相続税の税率)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm