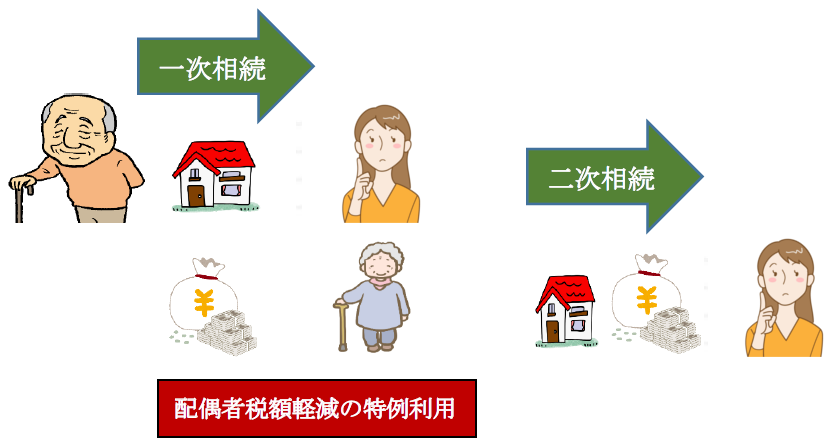

一般的に、お子様の立場で、「相続の場面」に遭遇するのは、父と母、それぞれが亡くなった時の2回です。1回目は「一次相続」、2回目は「二次相続」と呼ばれます。

一次相続の時点では、最低でも1億6,000万円までは相続税が課税されない「配偶者の税額軽減の特例制度」がありますので、「一次相続」では、配偶者が全額相続するのが無難?と考える方は、意外と多いかもしれません。

しかし・・ほとんどの場合、二次相続の方が相続税が多くなりますので、二次相続も含めた相続税総額で一次相続の配分を決めておかないと、相続税総額が高くなるケースがあります。

今回の論点の「小規模宅地等の特例」とは、自宅等につき、相続税評価額が最大80%減額できる制度です。

一次相続では、自宅はお子様が相続して「小規模宅地等の特例」を活用する方が、トータルの税額が安くなるケースがあります。

今回は、一次相続、あるいは二次相続の場面での「小規模宅地等の特例」の活用方法につき、解説します。

目次

1. 二次相続の方が相続税額が高くなる理由

一次相続よりも、二次相続の方が税額が高くなる「理由」は、以下の通りです。

(1)配偶者控除が使えない

配偶者には、最低でも1億6,000万円までは相続税が課税されない配偶者控除(配偶者の税額軽減)という制度があります。しかし、二次相続の場合は「配偶者控除(配偶者の税額軽減)」が利用できません。

相続税で大きな節税が見込まれる制度として「配偶者控除」と「小規模宅地等の特例」がありますが、このうち、二次相続では、「小規模宅地等の特例」しか選択できない、ということになり、二次相続の方が一般的に相続税額は高くなります。

(2) 配偶者固有の財産が増える

相続税は、財産が多くなればなるほど税率が高くなる「累進課税」です。

この点、二次相続は、一次相続で相続した財産だけでなく、「配偶者が元々保有する固有の財産」も相続財産となり、課税対象になるため、「相続財産」や「相続税率」が高くなるケースがあります。

(3) 基礎控除額が減る

二次相続の時点では、一次相続で相続した方が1人亡くなられているため、法定相続人の人数が1人減少します。

法定相続人の減少により、相続税が課税されない「基礎控除」の額が減少するだけでなく、税率等にも影響があります。

相続税は、「相続人が多ければ多いほど」税額が安くなる計算構造となっています。

(法定相続人が多いほど、一人当たり法定相続財産が少なくなり、累進課税によりトータルの相続税額は下がる)

2. 一次相続で「配偶者以外」が小規模宅地等の特例を使う!

小規模宅地等の特例の1つ「特定居住用宅地等の特例」とは、一定要件を満たす場合、自宅の相続税評価額が80%減額できる制度です。二次相続を考えた場合、当該特例については、一次相続では、「配偶者以外」が特例を利用する方がお得なケースがあります。理由は以下の通りです。

(1)一次相続は「配偶者控除」により適用不要のケースが多い

一次相続では、「配偶者控除」がありますので、ほとんどの場合、配偶者が「小規模宅地等の特例」を使わなくても、配偶者に相続税がかからないケースが多くなります。

(イメージ図)

であれば・・せっかく認められる「小規模宅地等の特例」は、一次相続時点では配偶者以外、例えばお子様が利用する方が、税額が安くなる可能性はありますね。

(2)二次相続では小規模宅地等の特例(特定居住用宅地等の特例)が適用できない可能性

小規模宅地等の特例の要件は、「配偶者⇒同居親族⇒別居親族」となるにつれ、適用要件が厳しくなります。

例えば、「別居親族」の場合、ご自身に「持ち家」がある方は、特例の適用ができません。

この点、一次相続の時点では、お子様は同居しているものの、将来の二次相続時点では、結婚等により「別居」されている場合も想定されます。もし二次相続時点で「別居」している場合は、小規模宅地等の特例の「別居親族」の要件を満たすことができない可能性があります。

したがって、適用しやすい「一次相続時点」で、お子様が小規模宅地等の特例を適用しておく方が、トータルで税額が安く収まるケースがあります。

(3)相次相続控除の活用

一次相続でお子様が「小規模宅地等の特例」を利用した結果、お子様の税額が安くなる反面、仮に、配偶者の相続税額が高くなった場合でも、一次相続で配偶者が支払った相続税額については、二次相続時点で「相次相続控除」を利用することで軽減できる可能性があります。

現実的には、一次相続では「配偶者の税額軽減」がありますので、配偶者が一次相続で相続税を支払うケースは少ないと思われますが、可能性としては、二次相続で「相次相続控除」が活用できる選択肢は残せた方がよいですね。

3. 「小規模宅地等の特例」は、2回使える?2人同時に適用も可能!

小規模宅地等の特例には「回数要件」は特にありません。

したがって、要件を満たせば、同一の方が、一次相続だけでなく、二次相続でも特例を利用することは可能です。

また、同一相続での特例適用の人数制限はありませんので、例えば、共有名義での相続の場合は、共有者それぞれが「小規模宅地等の特例」の適用も可能です。

ただし、相続1回につき合計330㎡までしか適用できない点は、注意が必要です(1人330㎡ではない)。

例えば、「一次相続」で母と子が自宅を共有で相続し、「二次相続」で、子が、母の自宅共有持ち分を相続する場合、一次相続は母と子、二次相続はお子様という形で、お子様が2回特例を適用することも可能です。

したがって、親子の相続で、今後も引き続き同居を継続する場合は、一次相続で「共有相続」の選択肢もありえます。

4. 小規模宅地等の特例を2回利用する具体例

●父死亡。相続人は母親、子1人の2人とする。

●父の遺産総額1億円(うち、特定適用対象の「居住用宅地」の相続税評価額5,000万円(330㎡以内))。

●一次相続は、法定相続割合で相続するものとし、居住用宅地も、母・子1/2ずつ、共有で相続するものとする。

●その後母が死亡。簡便的に、二次相続時の母固有の財産はゼロとし、一次相続で父から相続した財産5,000万円(うち共有土地相続税評価額2,500万円)のみ、そのまま残っているものとする。

(簡便的に、不動産評価額は一次相続時、二次相続時で変わらないものとします)

●一次相続は母と子、二次相続は子が「小規模宅地等の特例」を利用するものとする。

(1)一次相続

① 課税総額

1 億円-土地の減額(5,000万円 × 80%) =6,000万円

② 基礎控除額

3,000万円 + 600万円 × 2人(母親・子)= 4,200万円

③ 課税遺産総額(① – ②)

6,000万円 – 4,200万円 = 1,800万円

④ 相続税総額(法定相続割合)

- 母親:1,800万円 × 1/2(法定相続割合)× 10%(税率) = 90万円

- 子 :1,800万円 × 1/2(法定相続割合)× 10%(税率) = 90万円

⇒ 合計180万円

⑤ 各相続人の実際相続税額(実際相続割合)

母親・・90万円 ⇒ 配偶者の税額軽減で最終税額はゼロ

子 ・・90万円

一次相続の相続税額は、合計90万円(子の相続税のみ)となります。

(2)二次相続の計算

① 課税総額

5,000万円-土地の減額(2,500万円×80%)=3,000万円

(2,500万円は、母が一次相続した共有土地2,500万円)

② 基礎控除額

3,000万円 + 600万円 × 1人(子のみ)= 3,600万円

③ 課税遺産総額(① – ②)

3,000万円 – 3,600万円 = △600万円

⇒ 基礎控除以下のため、二次相続の相続税額はゼロとなります。

(3) 結論

一次相続で居住用宅地を共有相続した場合は、お子様は一次・二次相続とも、小規模宅地等の特例の適用が可能です。

この結果、父相続財産1億円に対して、トータル相続税額は90万円という非常に安い税額に収まります。

仮に、一次相続で子が居住用財産を全額相続した場合は(その他の条件は同じとする)、トータル税額は190万円(一次相続30万円+二次相続160万円)となり、これと比べても、税額が安く収まる結果となります。

小規模宅地等の特例は、どのように適用するかで相続税額に大きな違いが生じます。

遺産分割の分割方法を工夫することで、相続税の額が大きく下がることになります。

5. 参照URL

(相続税率)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm