同族経営では、例えば、社長個人所有の土地上に、同族法人名義で建物を建てるケースがあります。

この点、法人と個人は人格が全く別物ですので、個人の土地の上に、別人格の法人が建物を建てるためには「何らかの権利」が必要となります。

第三者間取引の場合は、権利部分につき代金の授受(権利金)を行うことが一般的です(受取権利金は、原則 不動産所得)。

しかし・・同族経営では、金銭の授受が行われない場合があります。

この場合は・・法人が「ただ」でもらったことになるので、法人側に法人税が課せられます。

これが「借地権認定課税」です。

今回は、同族関係にある個人や法人間で適用される「借地権認定課税」の論点を解説します。

目次

1. 借地権とは?

(1)借地権とは?

借地権とは、他人の土地を借りて、建物を建てる際に、借主に認められる土地に関する権利です。

建物を建てる際の「土地の権利」は、「借地借家法」で、権利が厚く保護されています。

一方、建物がない「駐車場」や「資材置き場」の場合は、「借地権」は認められません。

一般的に、第三者に(建物建設目的で)土地を貸し出す場合、土地の所有権が制約されるため、それに見合う「権利金」の授受が行われることが多いです(※)。(権利金は「礼金」のようなもので、一般的には返還されません)。

(※)権利金を授受する「取引慣行」のある地域の場合です。

一般的に、借地権割合が30%以上の地域は「取引慣行がある地域」とされています。

(2)権利金の金額の算定方法は?

土地所有者は、借主から「制約された借地権の評価額」に見合う「権利金」をもらえば、取り返すことができます。

当該権利金の金額は、「土地価格 × 借地権割合」の金額をベースに算定します。

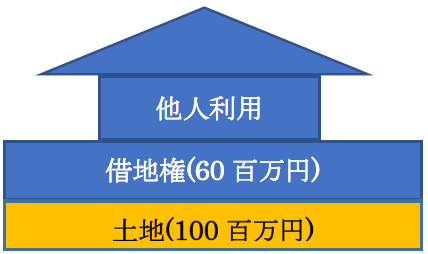

(例)土地更地価格100百万円、借地権割合が60%の土地の場合

⇒ 権利金(借地権)の金額 100百万円 × 60% = 60百万円

| 借地権者の評価額(借地権の評価) | 60百万円 |

|---|---|

| 土地所有者の土地評価額(借地権差引) | 100百万円 – 60百万円 = 40百万円 |

2. 同族個人間の場合は?

借地権は、同族個人間でも発生するのでしょうか?例えば、親の土地上に子供が建物を建てる場合などです。

(1)使用貸借の場合

例えば、親の土地上に、子供が建物を建てる場合、通常、親子間で金銭の授受は行いません。

一般的に、親子間などでの個人間の場合は、土地を無償で貸す「使用貸借」を締結する場合が多いです。

使用貸借とは、ただで他人の物を使わせてもらう契約です(民法593条)。使用貸借の場合、借地借家法の適用はなく、借主は貸主からの返還請求があれば、原則として土地を明け渡さなければなりません。

したがって、個人間の「使用貸借」の場合は、借地権認定課税の論点は生じません(「使用貸借に係る土地についての相続税及び贈与税の取扱いについて」(昭和48年11月1日))。

使用貸借の場合、借地権が存在しませんので、土地は基本的に更地評価となり、借地権部分を差し引くことはできません。

(2)賃貸借の場合

有償の賃貸借で「地代」の授受を行った場合は「借地権」が発生します。ただし、この場合は、「借地権認定課税」ではなく、子供に「「借地権贈与課税(贈与税)」(みなし贈与)の論点となります。したがって、実務上は、個人間の土地の貸借は、原則として「使用貸借」の方が無難かと思われます。

なお、年間固定資産税分程度の地代の場合は「使用貸借」と取り扱われます。一般的には年間で、固定資産税の2~3倍程度の地代を支払う場合は「賃貸借」となります。

3. 一方が同族法人の場合は?

一方、個人の土地上に法人が建物を建設する場合など、一方が同族法人で権利金の授受を行わない場合は、「借地権認定課税」の論点が発生します。なぜなら、法人は営利を目的とする組織であることから、法人税上、「無償で借地権を使用する」という考え方がないためです。

【法人側の仕訳】

| 借方 | 貸方 |

|---|---|

| 借地権×× | 借地権受贈益×× |

借地権は償却できません。つまり、法人側で経費にすることはできません。

なお、権利金の授受がない場合でも土地所有者である個人側には課税はありません。借地権の設定は、譲渡所得とは取り扱われず(不動産所得)、みなし譲渡所得課税の適用はないとされています。

(権利金が、土地時価の1/2超の場合は「譲渡所得」となり、譲渡所得税が課税)。

同族会社間の借地権認定課税の関係をまとめると、以下の通りです。

| 地主 | 借主 | |

|---|---|---|

| 地主が個人・借主が個人 | 課税なし | みなし贈与税課税(※1) |

| 地主が個人・借主が法人 | 課税なし(※2) | 借地権課税(受贈益課税) |

| 地主が法人・借主が個人 | 給与課税(役員報酬否認) | 給与課税 |

| 地主が法人・借主が法人 | 寄付金課税(※3) | 借地権課税(受贈益課税) |

(※1)使用貸借の場合は課税なし

(※2)借地権の設定は、譲渡所得とは取り扱われず(不動産所得)、みなし譲渡所得課税の適用はない。

(※3)グループ法人税制の適用があるケースがあります。

4. 借地権認定されない場合は?

上記の通り、一方が法人の場合は「借地権認定課税」の論点が生じます。ただし、現実的には、一般的に多額になるであろう「権利金のやり取り」を、同族会社に強いるのは、少し酷な面もあります。そこで税法上、権利金の授受がない場合でも「借地権認定課税」が行われないケースが規定されています。

以下の2つのパターンです。

●相当の地代を収受する場合

●土地の無償返還届出書を提出する場合

5. 相当の地代を収受する場合

権利金の授受が行われていなくても、「相当の地代」が支払われている場合は、「借地権認定課税」は行われません。

(1)相当の地代と通常の地代

一般的に、「権利金」を支払う場合は、「権利金」の部分だけ支払う地代は安くなり、逆に「権利金」を支払わなければ、支払う地代も多くなる、という関係にあります。

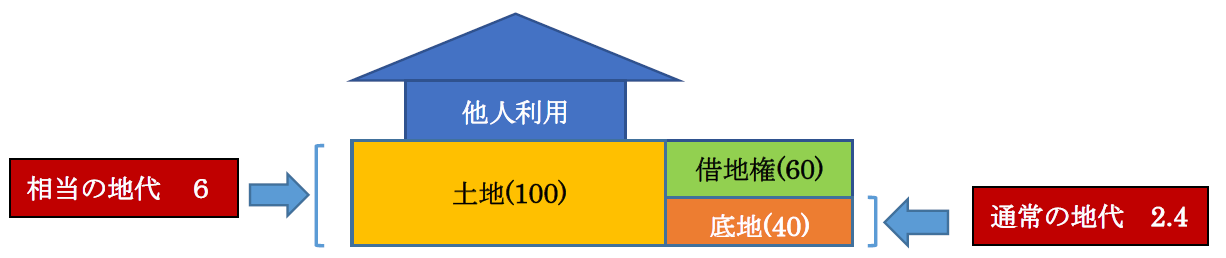

「権利金を支払っている」前提で支払う地代は「通常の地代」、「権利金を支払っていない」前提で支払う地代は「相当の地代」と呼ばれています。

「通常の地代」は、権利金を支払っている=借主は借地権を取得しているため、土地から借地権を除いた部分(底地)に対する「地代」を支払えばよいということになり、金額は低くなります。一方、「相当の地代」は、権利金を支払っていない=借主は借地権を取得していないため、土地全体に対する「地代」を支払わなければならず、「通常の地代」よりも金額は高くなります。

通常の地代<相当の地代

相続税上、それ相応の高い家賃=「相当の地代」を支払っている場合は「権利金」がない状態と同様と扱われ、借地権認定課税は行われません。 別の言い方をすると、「相当の地代」とは、借地権認定額がゼロになる「地代」です。

(相続税法と法人税法で「相当の地代」の算定方法は異なります。詳しくはQ38で解説します。)

(2)相当の地代と通常の地代の算定方法

相続税上、相当の地代と通常の地代は、以下の計算式で算定します。

| 相当の地代 | 自用地評価額の過去3年間平均 × 年 6% 「権利金を支払っていない」場合の地代です。 |

|---|---|

| 通常の地代 | {自用地価額の過去3年間平均 ×(1 – 借地権割合)}×年 6% |

(3)具体例

土地更地評価額= 100。権利金 = 60支払。相当の地代 = 評価額の6%の場合。

| 通常の地代の計算 | 100(土地全体)- 60(借地権)= 40(底地の評価) 40(底地の評価)× 6% = 2.4 となります。 |

|---|---|

| 相当の地代の計算 | 100(土地全体)× 6% = 6 となります。 |

相当の地代・・つまり、土地全体に対応する地代を支払っている場合は、「地代に権利金部分も含まれている」ため、借地権の認定課税はありません(権利がない分、高い家賃を払っている)。

一方で、「通常の地代」だけを支払っている場合は、地代に権利金部分は含まれていないため、「借地権認定課税」が行われます。

ただし、「相当の地代」は、かなり高い値段になり受け取る側の「地代」には税金が課税されますので、あまり現実的ではありません。

6. 土地の無償返還に関する届出書とは?

(1)土地の無償返還に関する届出書とは?

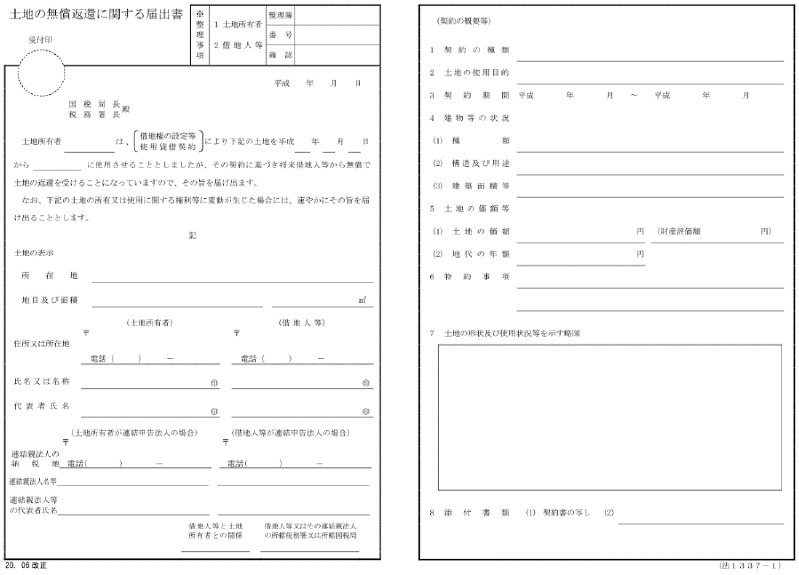

土地を借りる場合に、将来、借地人が土地を「無償で(借地権を)土地所有者に返還する」ことを約束するもので、土地所有者と賃借人が連名で税務署に提出する書類です。

本来、借地人は、土地所有者に「権利金」を支払わなければ、「借地権認定課税」が行われます。

しかし、この書類の提出により、「借地権を将来無償で返還することを約束」し、借地権が発生しない結果、「借地権の認定課税」を避けることができます。

「賃貸借契約」あるいは「使用貸借契約」どちらの場合も、提出が可能です。

(土地の無償返還に関する届出書のサンプル)

(2)土地の無償返還に関する届出書提出時の土地の評価

土地の無償返還に関する届出書を提出した場合、借地権が発生しないことになります。したがって、土地の評価については、原則として借地権割合の控除は行いません。ただし、賃貸借の場合は、何らかの制限があるという趣旨で、20%の評価減が認められます。詳しくはQ37をご参照ください。

(3)一部権利金を収受した場合は?

一部権利金を収受した場合や、特別な経済的利益を受けるケースは、借地権が既に発生していますので、提出できません。

(4)個人間は ×

「土地の無償返還に関する届出書」は、一方 or 両方法人の場合は提出できますが、両方個人の場合は提出できません。

なお、個人間で無償の「使用貸借」の場合は、借地権がそもそも発生しませんので、有償の場合は「無償返還の届出」が提出できないため、借地権の「みなし贈与税」が生じます。

7. 土地の無償返還に関する届出書を提出していなかった場合は?

仮に書類を提出していなかった場合ですが・・

現実的には借地権認定課税が行われた・・というケースはあまり聞かないです。

背景として、この書面の「提出期限があいまい」(期限は「遅滞なく」と規定されているのみ)で、いつでも提出可能という所が影響しているのかもしれません。変な話・・税務調査が来たときに提出することも物理的には可能なんですね。

また、借地権認定課税が行われる時期は、「借地権設定時」つまり・・建物を建てた時点となります。

つまり、税務調査が来た時点では、既に追徴期限を過ぎてしまっているということも大いにあり得ます。

そういったことが影響しているのかもしれません。

8. 参照URL

(権利金の認定課税について)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5730.htm

(使用貸借に係る土地についての相続税及び贈与税の取扱いについて)

https://www.nta.go.jp/law/tsutatsu/kobetsu/sozoku/731101/01.htm

9. YouTube

YouTubeで分かる「個人の土地に法人が建物を建てた場合の借地権」