例えば、ご自身が契約者の生命保険を、夫から妻、あるいは親から子供に「名義変更」する場合もあると思います。

こういった「生命保険契約の契約者変更」があった場合、その時点で・・贈与税が課税されるのか?という論点です。

また、名義変更を行った場合に、税務署は把握しているのか?という点も、気になるところだと思います。

今回は、生命保険契約の名義を変更した場合の、贈与税課税の有無や、生前贈与の活用、税務署が把握している内容等につき解説します。

なお、今回は、個人から個人への契約名義の変更を前提とします。

個人⇒法人、法人⇒個人への名義変更もありますが、この場合は相続税、贈与税の論点ではなく、所得税、法人税の論点となりますので、今回は省略します。

目次

1. 生命保険契約の変更を行う具体的なケースは?

(1)契約名義の変更は可能か?

生命保険を契約する際、「契約者」「被保険者」「受取人」を指定しますが、「契約者」「受取人」は、契約途中に名義を変更することも可能です。

(2)名義変更を行う具体的なケース

例えば、以下の場合が考えられます。

●親が支払っていた「子供を被保険者・受取人とした終身保険」を、子供成人により名義を変更する。

●健康上の理由等により、手続きをスムーズに行うため、夫から妻に契約名義を変更する。

●契約名義と、実質保険料負担者が異なる名義保険となっていたため、実質保険料負担者名義に変更する。

2. 名義変更時に贈与税は課税されるのか?

相続税上、生命保険は、名義に関わらず「実質、誰が保険料を負担しているか」で課税関係が決定されます。つまり、相続税上は、契約名義は重視されず、「実質保険料負担者」に変更があった場合に、初めて贈与税や相続税が課税されます。

この点、契約者の名義を変更した際は、あくまで「契約上の地位変更」であり、「保険料負担者」の地位は変更されていない以上、変更後の契約者に「財産的な価値」は移転していないため、名義変更時点では「贈与税」は課税されません。

あくまで、出口である相続時や保険事故発生時、解約時などに「実質保険料負担者」に変更(財産の実質移転)があったものとして相続税、贈与税が課税される考え方をとっています(出口課税)。

【国税庁質疑応答事例 「生命保険契約について契約者変更があった場合」 抜粋】

相続税法は、・・保険料を負担していない保険契約者の地位は相続税等の課税上は特に財産的に意義のあるものとは考えておらず、契約者が保険料を負担している場合であっても契約者が死亡しない限り課税関係は生じないものとしています。したがって、契約者の変更があってもその変更に対して贈与税が課せられることはありません。

3. 具体例

●父が負担していた「子供を被保険者・受取人」とする終身保険(保険金1,000万円)を、子供の成人を機に、契約者名義を子供名義に変更した(被保険者、受取人は変更なし)。

●契約名義変更までに、保険料払込総額のうち、80%は父が支払っていたものとする。

●上記の終身保険は、解約返戻金があるものとする。

(1) 名義変更後、子供が解約した場合

契約者変更後に、新契約者がその保険契約を解約して解約返戻金を受け取った時点で、「実質保険料負担者」に変更があったものとして、「解約返戻金相当額」につき、課税関係が生じます。前契約者が過去に負担していた部分は、解約時点で、保険負担者から贈与を受けたものとみなされ、「贈与税」が課税されます。

一方、契約変更後、変更後の契約者が負担した部分は、所得税が課税されます。例えば、解約時点の解約返戻金が500万円の場合、500万円×80%=400万円は贈与税、残りの100万円は所得税の課税対象となります。

| 変更前の契約者が負担していた部分 | 贈与税 | 解約時に保険料負担者から贈与 |

|---|---|---|

| 変更後の契約者が負担していた部分 | 所得税 | 自分が支払った分の解約返戻金(一時所得)。利益部分のみ課税 |

(2) 名義変更後、解約前に父が死亡した場合

生命保険解約前に、前契約者である父が死亡(相続発生)した場合、保険事故は発生していませんが、相続時点で「解約返戻金相当額」のうち、前契約者負担部分につき、相続税が課税されます。実質的に、過去に父が負担していた保険料については、父に「解約返戻金相当額」の財産価値があり、父死亡によって、相続時点で「保険料負担者の地位」が、父から子供に相続されるものとして相続税が課税されます(「生命保険契約に関する権利」)。

ただし、当該保険金の現在の契約名義は子供のため、父に生前「解約返戻金請求権」があったわけではありません。したがって、本来の相続財産ではなく、「みなし相続財産」として相続税が課税されます。

一方、契約変更後、変更後の契約者が負担した部分は、所得税が課税されます。例えば、解約時点の解約返戻金が500万円の場合、500万円×80%=400万円は相続税、残りの100万円は所得税の課税対象となります。

| 変更前の契約者が負担していた部分 | 相続税 | 被保険者保険料負担部分を被相続人から相続 ⇒生命保険契約に関する権利として課税 |

|---|---|---|

| 変更後の契約者が負担していた部分 | 所得税 | 自分が支払った分の解約返戻金(一時所得)。利益部分のみ課税 |

4. 生命保険負担金相当額の生前贈与は?

例えば、上記例のように、保険料を支払う能力がない子供を被保険者・受取人とした保険契約を「親が負担」する場合は、将来、「親から子供」に名義変更することが考えられ、将来的な贈与税、相続税の負担が想定されます。

こういった場合、あらかじめ、毎年、暦年贈与非課税枠110万円の枠内で、親から子に「生命保険料相当額を生前贈与」しておけば、将来の贈与税、相続税の負担を少なくすることが可能です。この場合は、契約当初から、実質子供が支払っている(実質保険料負担者=子供)と主張することができ、将来、贈与税や相続税は課税されません(国税庁事務連絡 生命保険料の負担者の判定について 昭和58年9月)。

生前贈与が認められるかどうかは、実態判断となりますが、ポイントとして以下の点が挙げられます。

基本的には、名義預金や名義保険と同様です。

① 贈与契約書の作成

② 贈与税申告書の提出

⑤ 親の所得税確定申告において生命保険料控除を受けていない

④その他贈与の事実が認定できること

例えば、預金口座を通して贈与を行い、子供名義の通帳から保険を支払ったり、契約の管理は別に行うなどしておけば、生前贈与の主張もできそうですね。

5. 契約者変更は税務署も把握

上記の通り、生命保険に関する契約者名義の変更等については、その時点では課税されませんが、保険会社から税務署に通知が行われるため、「税務署」は把握しています。。

(契約者死亡による名義の変更の場合は、相続税が課税されます。(「生命保険契約に関する権利」)。

| パターン | 調書名 | 記載内容 |

|---|---|---|

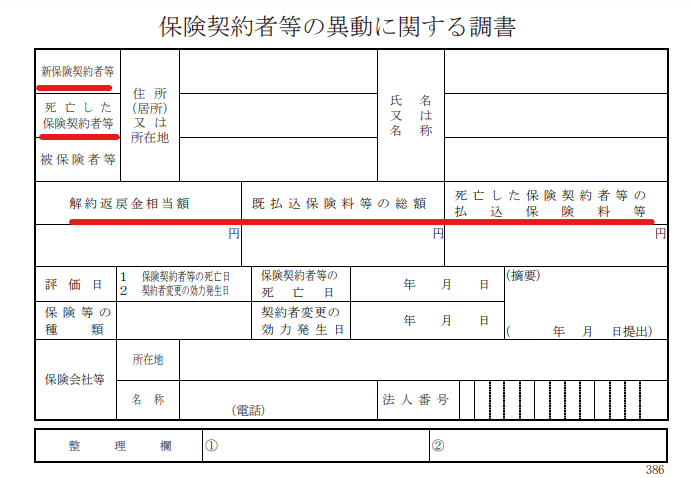

| 契約者死亡(※1) | 保険契約者等の異動に関する調書 | ●新旧契約者の氏名、住所等 ●死亡時点の解約返戻金額 ●既払保険料等の総額 |

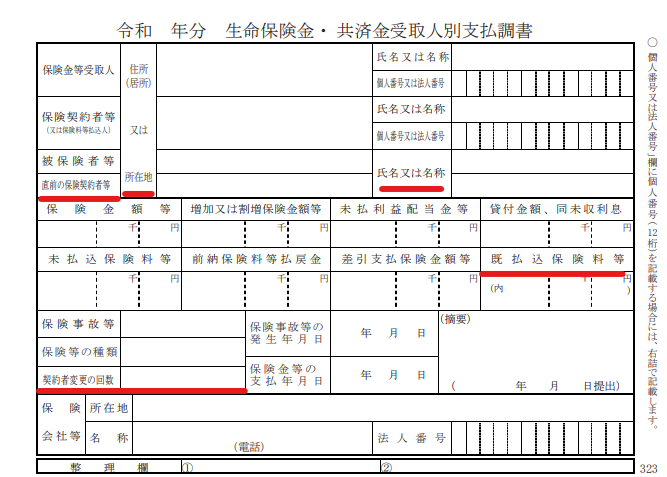

| 契約者死亡以外の変更(※2) | 保険金支払時の支払調書 (改正による記載事項の追加) |

●支払時の契約者の直前の契約者の氏名・住所等 ●契約者変更の回数 ●支払時の契約者の既払込保険料 |

(※1)解約返戻金が100万円超の場合

(※2)死亡保険金等の支払が100万円超の場合。死亡ではない契約者名義の変更についても、支払時点以前の契約者(契約者変更する直前の契約者)の氏名や住所、契約書変更の回数等が税務署に把握されます。

6. ご参考 その他の変更

(1)保険契約者を相続人以外に変更した場合

この場合は、遺言がない限り、保険料負担者の地位は相続人に引き継がれますが、保険契約者の地位は相続人以外となります。したがって、相続人以外の方は、保険契約者の地位だけの移動となり、課税関係は生じません。

(2)法人から個人への契約者変更の場合

法人から個人へ契約者変更を行う場合には、契約者変更を行った時点で、無償で引き継ぐ場合は「解約返戻金相当額」が給与所得として課税されます。ただし、変更時点で解約返戻金相当額を支払えば(=有償)、個人側に課税関係は生じません。

7. 参照URL

(生命保険契約について契約者変更があった場合)

https://www.nta.go.jp/law/shitsugi/sozoku/14/05.htm

(保険契約者等の異動に関する調書)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/0018010-071.htm

(生命保険金・共済金受取人別支払調書)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/23100061.htm

8. Youtube

【関連記事】