相続税上、土地を評価する際の「地目」として、「雑種地」という「地目区分」があります。

雑種地とは、特定の利用用途(宅地、田畑、山林など)が定まっていない土地ですが、市街化区域、倍率地域など、どの地域にあるかにより、評価方法が変わる点で、実務上は評価が難しい項目です。

今回は、「雑種地」の原則的な評価方法をお伝えし、「雑種地」の代表例である「駐車場」につき、「評価単位」や「評価方法(宅地比準方式)を解説します。

目次

1. 雑種地の評価方法

(1) 雑種地の具体例

国税庁上、土地の地目として、下記の「9種類」が例示されています(不動産登記事務取扱手続準則68,69 )。

①宅地 ②田 ③畑 ④山林 ⑤原野 ⑥牧場 ⑦池沼 ⑧鉱泉地⑨雑種地です。このうち、「雑種地」とは、「他のいずれの地目にも該当しない土地」です(不動産登記事務取扱手続準則)。特定の用途が定められていない土地です。

雑種地に該当するものとして、例えば、駐車場、空き地、資材置き場、ゴルフ場、テニスコートやプール、墓地 神社などの敷地、公園、運動場、墓地などが挙げられます。

(2) 登記地目だけで判断しない(=現況で判断)

登記簿上の「地目」と「現況」が異なる場合、相続税上は、相続開始日の「現況」で地目を判断します(財基通7)。例えば、「宅地」として登記されていても、実際「建物」が建設されていなければ「雑種地」となるケースもあります。

「現況」は、現地視察や航空地図などで確認しますが、「雑種地」と「宅地」「田畑」を区分するポイントを記載します。

【宅地・田畑・雑種地の区分例】

| 宅地と雑種地の区分 | 建物が建設されているかどうか? | 土地上に、建物が建設されている場合は「宅地」となります。 (ゴルフ練習場など、建物敷地以外のスペースが多い場合、プレハブ小屋等の簡易建物は除く) |

|---|---|---|

| 田畑と雑種地の区分 | 農地ではないか? | 建物が建設されていなくても、「耕作の目的に供される土地」は「田畑」となります(長い間耕作していない田畑は、「雑種地」と判断される場合もあり)。 |

現地確認できない場合は、「固定資産税の課税地目」が有効な判断基準となります。「固定資産税の課税地目」は、市町村が現地調査の際に現況に変更があれば「課税地目」を変更しますので、「登記地目」よりは実態に近いケースが多いです。登記時点で「農地」だった土地も、長年農地として使用されていない場合、固定資産税の課税地目上は、「雑種地」に変更されている場合もあります。

(3) 雑種地の評価方法

雑種地は、原則として、その「雑種地」と状況が似ている「近隣の土地の1㎡当たりの価額」をもとに評価を行います(財基通達82)。(ゴルフ用地、遊園地、鉄軌道用地などの例外は除きます。)。

「雑種地」の場合、近隣で「状況が近い土地の価額」を元に算定する点が特徴です。

その雑種地と状況が類似する付近の土地1㎡あたりの価額 × 補正率 × 地積

2. 駐車場の評価単位

(1) 駐車場は雑種地に該当

「宅地」とは、「建物の敷地およびその維持もしくは効用を果たすために必要な土地」をさします。したがって、「駐車場」については、建物が建設されていませんので、地目区分の「宅地」には該当しません。

結論的には、上記例示地目の、どの地目にもあてはまらないため、「雑種地」に区分されます。

(2) 駐車場の評価単位

駐車場の評価単位は、原則として、①地目ごと⇒②利用単位(権利単位)ごと⇒③取得単位ごとに行います(Q68 土地の評価単位 参照)。駐車場の評価単位を決定するにあたっては、以下の点に留意する必要があります。

①地目の判定

駐車場は「雑種地」となりますので、原則として「宅地等」とは別に評価を行います。

ただし、以下の例外があります。

| 「一体利用」されている場合 | 地目が2つ以上でも、当該土地が「一体利用」されている場合は、それぞれが土地の効用を高めると考え、主たる地目で「一体評価」を行います(財基通7 但書)。例えば、自宅敷地内の自家用車駐車場、店舗と隣接する来客用駐車場などは、建物敷地としての利用が主たる用途、駐車場はその付随的なものと考え、「宅地」として評価を行います。 |

|---|---|

| 一体利用はされていないが、一体評価が合理的な場合 | 市街化区域等(市街地的形態を形成する地域含む)において、農地・山林・原野・雑種地で、2以上の地目の土地が隣接している場合、たとえ利用単位(=権利単位)が異なっている場合でも、形状、地積の大小、位置等からみて、「一体評価することが合理的な場合」は、一体評価を行います。 |

②利用単位(権利単位)ごとの判定

次に、同じ「雑種地」の駐車場でも、「利用の単位」が異なれば、それぞれ別々に評価します(利用の単位となっている一団の雑種地」ごとに評価・財基通7-2(7))。

例えば、土地上に月極駐車場とコインパーキングが併設されている場合は、どちらも「雑種地」となりますが、それぞれ利用目的(利用単位)が異なりますので、原則として「別々に評価」します。空き地と月極駐車場も同様です。

③取得単位ごとの判定

最後に、地目、権利の単位が同じでも、相続や遺贈により取得する者が異なれば、それぞれ別々に評価します。

例えば、月極駐車場のうち、半分が兄、半分が弟が相続する場合は、それぞれ別々に評価します。

3. 駐車場の評価方法(宅地比準方式)

駐車場の「評価単位」が決まると、次に、それぞれの単位ごとに「駐車場」を評価していきます。

上記の「雑種地の評価方法」を駐車場に当てはめると、「宅地の評価額」を元に評価を行う、「宅地比準方式」となります。「路線価地域」と「倍率地域」で、それぞれ評価方法は異なります。

(1) 路線価地域

路線価地域の駐車場の評価額は、以下の式で算定されます。

(駐車場が「宅地」であるとした場合の1㎡価額(※1) × 補正率(※2)―1㎡あたり宅地造成費(※3))× ㎡数

(※1) 当該駐車場自体の「路線価」(路線価地域のため)。

(※2) 奥行価格補正率や不整形地補正率等

(※3) 宅地造成費は、国税庁上、都道府県別に定められています。

基本的には、宅地の評価とほぼ同じです。異なるのは、宅地造成費(土盛りや整地等)を控除できる点ですが、アスファルトや砂利敷の駐車場など、ほとんどの駐車場は、基本的に「宅地造成費」を差し引けないケースが多いです。

したがって、路線価地域の場合は、駐車場が「雑種地」に該当するとしても、評価は「宅地」の場合と、ほぼ同じになります。

(2) 倍率地域

倍率地域の駐車場は、以下の式で算定されます。

(近傍宅地1㎡当たりの固定資産税評価額(※1) × 宅地評価倍率 × 補正率(※) ×(1-しんしゃく割合)(※2)― 1㎡あたり宅地造成費(※3))×㎡数

(※1)自治体に問い合わせすれば、教えてもらえます。全国地価マップで調べることも可能です。

(※2)「市街化調整区域」の場合、市街化の影響度合により、「しんしゃく割合」を控除できる場合があります(50%、30%)。なお、市街化区域か市街化調整区域かは、自治体に連絡すれば教えてくれます。

(※3)上記(1)路線価地域と同じ

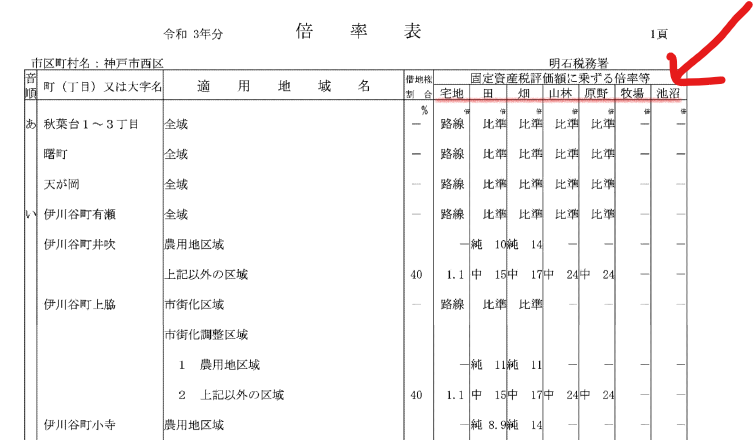

難しそうな式に見えますが、考え方としては、倍率地域の宅地の評価につき、固定資産税評価倍率を掛け合わせる算定式とほぼ同じです。ただし、倍率をかける対象は、「雑種地自体の固定資産税評価額」ではなく、「近隣宅地の固定資産税評価額」である点に注意が必要です。そもそも、「雑種地」の場合は、国税庁上の「倍率表」に、「雑種地」に掛けあわせる「評価倍率」は記載されていませんので、掛け合わせようがありません。

なお、「市街化調整区域」で、対象地の周辺が純農地、純山林、純原野の場合は、上記の「宅地比準」ではなく「農地比準、山林比準、原野比準」で算定しますが、実務上ほとんどでてきませんので、割愛します。

4. 参照URL

(土地の地目の判定)

https://www.nta.go.jp/law/shitsugi/hyoka/01/02.htm

(地目の異なる土地が一体として利用されている場合の評価)

https://www.nta.go.jp/law/shitsugi/hyoka/01/04.htm

(土地の評価単位――地目の異なる土地を一団として評価する場合)

https://www.nta.go.jp/law/shitsugi/hyoka/04/01.htm

(一団の雑種地の判定)

https://www.nta.go.jp/law/shitsugi/hyoka/04/03.htm

(市街化調整区域内にある雑種地の評価)

https://www.nta.go.jp/law/shitsugi/hyoka/04/38.htm

5. YouTube