最終更新日:2022/12/17 閲覧数:50,283 views

相続税上、「路線価地域」の土地の評価は、「路線価」をもとに行います。

ただし、あくまで路線価は、「標準的な形状」の宅地の1㎡あたりの価額(千円単位)ですので、例えば、角地などの場合、通常の土地よりも利便性が高くなります。

こういった利便性を反映して、角地にかかる相続税上の評価については、「一定の評価額の加算」計算を行います。

ただし、角地は、道路2面に面しているため、どちらの路線価を適用するのかにより、評価が異なります。

今回は、角地の評価方法につき解説します。

1. 角地の種類

(1) 角地・準角地とは?

角地とは、敷地の2面が道路に接する土地のことです。角地は、敷地の1面だけが道路に接している場合に比べ、利便性が高いため、相続税上は、評価額が高くなります。

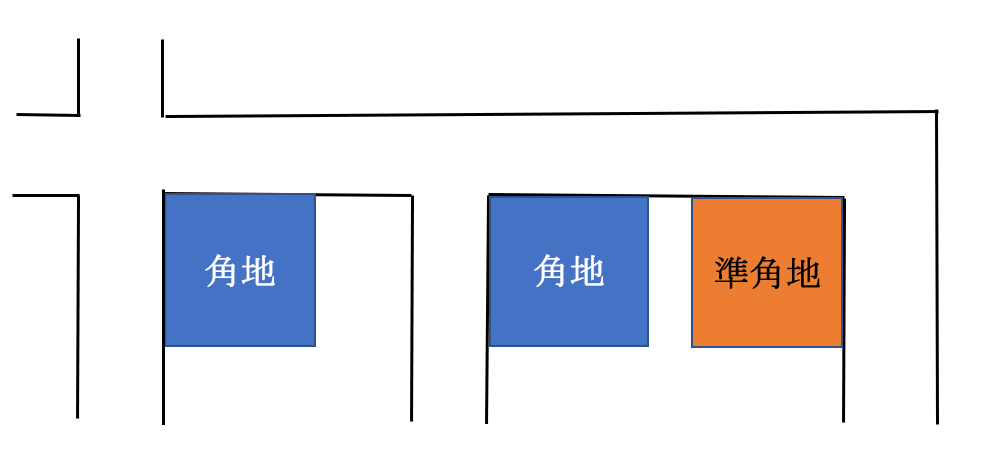

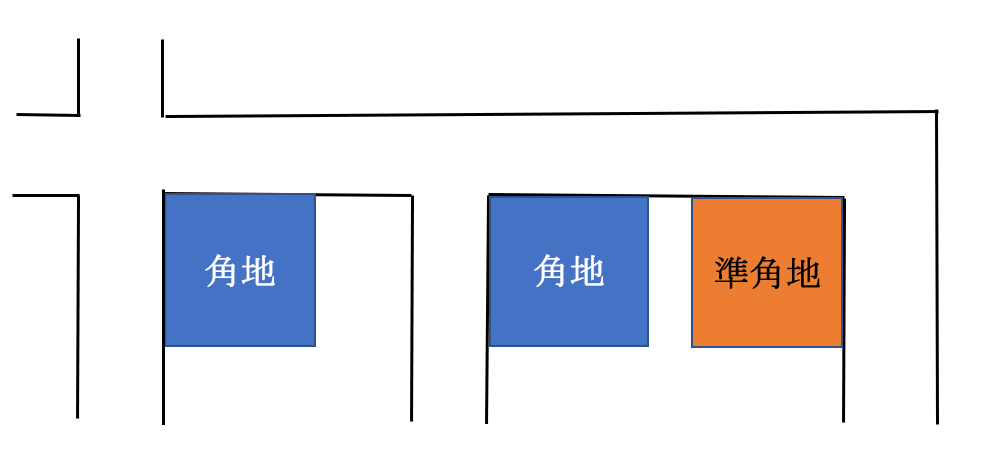

この点、角地には、通常の「角地」と「準角地」の2種類があります。

イメージはこんな感じです。

「 角地」、「準角地」どちらも、正面と側面が道路には面していますが、角地は、2系統以上の通行方法がある一方、準角地は、1系統の通行方法しかない点が異なります。準角地は、 1つの道路の曲がり角の内側にある土地となります。

準角地は、角地に比べると、多少利便性が劣るため、相続税上の評価は、角地よりも低くなります。

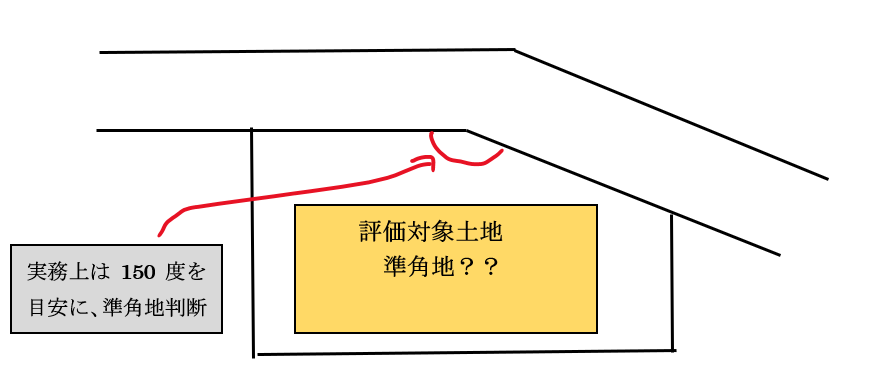

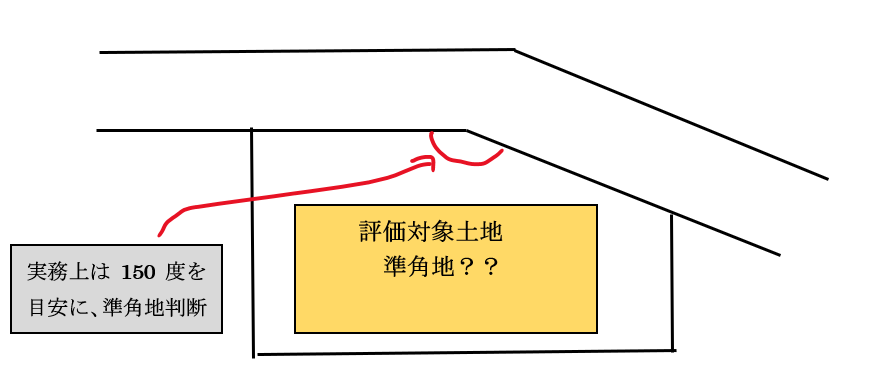

(2) 準角地の判断で迷いやすいケース

例えば、屈折路に接する土地などで、「準角地」と判断するかどうか?迷う場合があります。

下記のようなケースです。

「財産基本通達」では、準角地と判断する「屈折角度」についての記載はありませんが、実務上は、150度を目安として、「準角地」の判定をするケースが多いです。

屈折角度が150度以下の場合は「準角地」と判断し、準角地としての評価を行います。

2. 角地・準角地の評価方法

(1) 角地・準角地の評価方法

角地ではない土地(道路に接する面が1面)の場合、相続税上の評価額は、以下の式で算定します(路線価地域)。

路線価 ×各種補正率 ×㎡数

一方、「角地」「準角地」の場合は、2面と接するため、どちらの路線価を使うのか?疑問が生じます。

この点、相続税上は、角地に面する2面の道路のうち、正面路線と側方路線を決定し、正面路線価で算定した評価額に、「側方路線価」より算定した評価額を加算して、土地の評価額を増額させます。

「側方路線」があることによる利便性を考慮し、「側方路線価 × 側方路線影響加算率」で算定された金額を加算します。

角地の評価は、以下となります。角地でない土地と比べて、②の部分の評価額だけ、相続税上の評価額は高くなります。

- ① 正面路線価 × 奥行価格補正率

- ② 側方路線価 × 奥行価格補正率 × 側方路線影響加算率(円未満切捨)

- ③ 角地等の評価 =(① + ②) × 地積(㎡)

- 「奥行価格補正率」は、国税庁HPで、所在する地区ごとに定められています。

- 「側方路線影響加算率」も同様に、国税庁HPで定められています。所在地区、及び角地か準角地かにより異なります。

(2)正面路線の間口が狭小の場合

正面路線の間口が狭小の場合、間口狭小補正率や奥行長大補正率を掛け合わせて評価を行います。

評価額は、以下となります。

上記の算定式の(①+②) × 間口狭小補正率 × 奥行長大補正率 × 地積(㎡)

また、角地が不整形地の場合は、不整形地補正や、側方路線影響加算率の調整を行います。詳しくはQ77をご参照ください。

3. 正面路線価の判定

(1) 正面路線価の判定ルール

上記式からわかるとおり、角地の場合、まず2面の路線のうち、「正面路線価」を決定する必要があります。

「正面路線価」は、それぞれの路線価×奥行価格補正率で算定した金額のうち「高い方の路線」が「正面路線価」となります。

それぞれの路線価 × 奥行価格補正率 ⇒ 金額が高い方が「正面路線価」

必ずしも路線価が高い方が正面路線になるとは限りません。実際に正面として利用しているかどうか?も全く関係ありません。

正面路線価をどちらにするか?で、土地の評価額は大きく変わってきますので、この判定は非常に重要です。

(2) 具体例

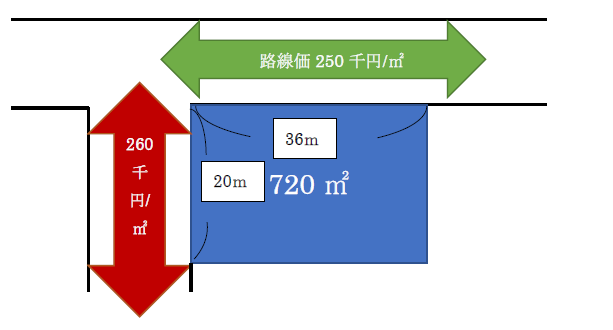

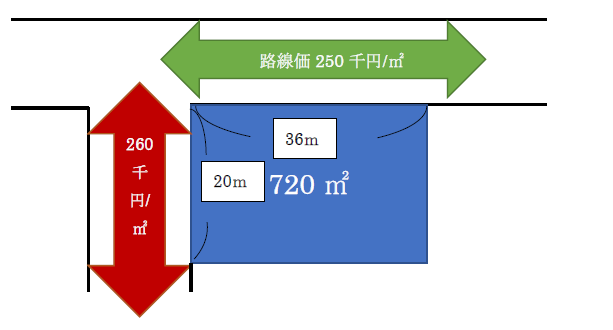

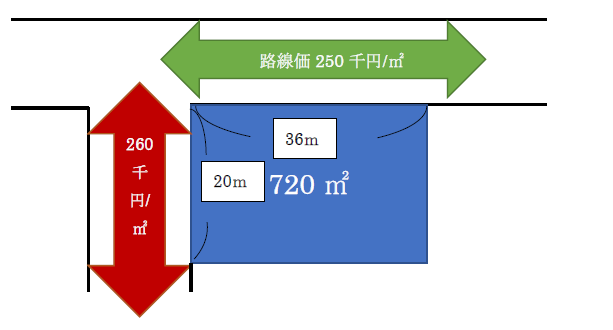

【角地・普通住宅地区】

【正面路線価の判定】

路線価 × 奥行価格補正率 ⇒ 高い方

- 250千円 × 1.00(奥行20mの奥行価格補正率)= 250千円

- 260千円 × 0.92(奥行36mの奥行価格補正率)= 239.2千円

250千円 > 239.2千円のため、金額の高い250千円の路線が「正面路線価」、260千円の路線価が「側方路線価」となります。

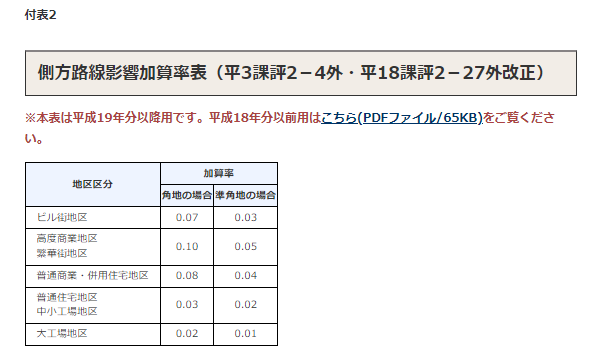

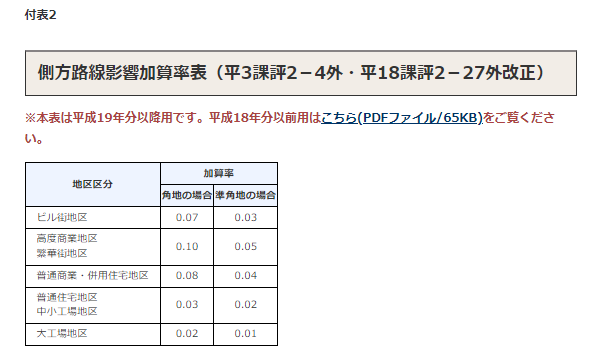

4. 側方路線影響加算率とは?

角地の評価を行う際に利用する「側方路線影響加算率」は、地区区分ごとに、国税庁HPで開示されています。

以下の通りとなります、角地、準角地で加算率が異なり、「角地」の方が加算率は高くなります。

5. 角地評価の具体例

下記の「角地」の相続税評価額を算定します。

「普通住宅地区」とします。

【角地】

(1) 正面路線価の判定

- 250千円 × 1.00(奥行20mの奥行価格補正率)= 250千円

- 260千円 × 0.92(奥行36mの奥行価格補正率)= 239.2千円

250千円 > 239.2千円のため、金額の高い250千円の路線が「正面路線価」、260千円の路線価が「側方路線価」となります。

(2) 正面路線価 × 奥行価格補正率

250,000円 × 1.00(奥行20mの奥行価格補正率)= 250,000円

(3) 側方路線価×奥行価格補正率×側方路線影響加算率(円未満切捨)

260,000円 × 0.92(奥行36mの場合の奥行価格補正率)× 0.03(角地の側方路線影響加算率) = 7,176円

(4) ((2)+(3))×地積(㎡)

( 250,000円 + 7,176円 )× 720㎡ = 185,166,720円

【ご参考~準角地の場合】

上記(1)(2)は全く同じ。(3)以降が異なる。

260千円 × 0.92(奥行36mの場合の奥行価格補正率)× 0.02(準角地の側方路線影響加算率)= 4,784円

( 250,000円 + 4,784円 )× 720㎡ = 183,444,480円

6. 参照URL

(奥行価格補正率表)

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/02/07.htm

(No.4604 路線価方式による宅地の評価)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4604.htm

(側方路線影響加算又は二方路線影響加算と間口狭小補正との関係)

https://www.nta.go.jp/law/shitsugi/hyoka/03/04.htm

7. Youtube

YouTubeで分かる「角地・準角地」

【関連記事】