ご自身が居住する家屋の一部を、外部に賃貸してる物件は、「賃貸併用住宅」と呼ばれます。

こういった「賃貸併用住宅」は、自宅100%の場合と比べて、相続税、固定資産税、所得税それぞれの税金が節税できる場合があります。

今回は、「賃貸併用住宅」にかかる相続税評価、固定資産税への影響、所得税への影響につき解説します。

目次

1. 相続税上の効果

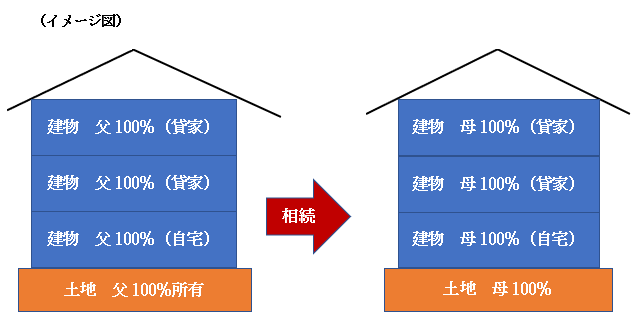

同じ建物内で、自宅部分と第三者賃貸部分が混在している住宅は、「賃貸併用住宅」と呼ばれます。

こういった「賃貸併用住宅」は、他人に賃貸している分、利用に制限がありますので、相続税評価額は下がります。

他人に賃貸している土地は貸宅地、貸家建付地、他人に賃貸している建物は「貸家」と呼ばれ、自用地評価額から、借地権割合、あるいは借家権割合を差し引くことが可能です。

2. 相続税評価の具体例

(1)土地の相続税評価

「賃貸併用住宅」にかかる土地の相続税評価は、1F、2F、3Fそれぞれの床面積で按分し、按分後の土地につき、それぞれの用途に応じた土地の評価及び特例の適用の検討が可能です。各階ごとの面積は90㎡÷3=30㎡となります。

①自宅部分(1F)

1F自宅居住部分の土地30㎡は、「自用地評価」となりますが、要件を満たせば、「特定居住用宅地等の特例」の適用により、相続税評価額につき、80%の減額が可能です。

②賃貸部分(2F・3F)

2F・3Fの賃貸部分60㎡は、「貸家建付地評価」となり、自用地評価額よりも、相続税評価額が下がります。

-

貸家建付地の評価=自用地価額 × (1 - 借地権割合 × 借家権割合 × 賃貸割合)

また、要件を満たせば、「貸付事業用宅地等の特例」の適用により、相続税評価額につき、50%減額が可能です。

| 生前区分 | 対象 | 評価区分 | 小規模宅地等との関係 | 区分 |

|---|---|---|---|---|

| 父所有土地 | 1F 30㎡ | 自用地 | 特定居住用宅地等 | 本人居住 |

| 2F 30㎡ | 貸家建付地 | 貸付事業用宅地等 | 本人利用 | |

| 3F 30㎡ | 貸家建付地 | 貸付事業用宅地等 | 本人利用 |

(2)建物の相続税評価

建物も土地と同様に、それぞれの用途に応じて評価を行います。

1Fは自宅のため「自用家屋」、2F・3Fは賃貸のため「貸家」として「借家権割合」一律30%の評価減が可能です。

(3)使用貸借の場合は?

家族間などの場合、有償ではなく無償の「使用貸借」で賃貸することがあります。「使用貸借」については、無償であることからその権利は弱いものとされ、「借地借家法」においても保護されていません。したがって、「使用貸借」の場合の土地の評価は、「自用地評価」となり、相続税の評価減はありません(ただし、同一生計親族の要件を満たす場合は、「小規模宅地等の特例」の適用は可能です)。

3. 賃貸併用住宅と固定資産税

(1)住宅用地の特例

専用住宅や併用住宅など、住居部分のある家屋の敷地は「住宅用地」と呼ばれます。住宅用地については、固定資産税の軽減措置があります。

課税標準額が、一戸あたり200㎡までは1/6に減額され(小規模住宅用地)、200㎡を超える部分は1/3に減額されます(一般住宅用地)。

ただし、①居住部分の割合が4分の1未満の賃貸併用住宅の敷地、あるいは②更地や店舗、工場、倉庫など住居部分がない家屋の敷地は「住宅用地」とはなりません。

| 対象 | 課税標準額 | |

|---|---|---|

| 小規模住宅用地 | 住宅1戸につき200㎡までの部分 | 評価額 × 1/6 |

| 一般住宅用地 | 住宅1戸につき200㎡超部分 (家屋床面積10倍まで) |

評価額 × 1/3 |

例えば、3階建ての600㎡の自宅マンションであれば、200㎡までは1/6に減額されますが、残400㎡については、1/3の減額が可能です。

(2)賃貸併用住宅はさらに減免

賃貸併用住宅の場合は、固定資産税減免額がさらに多くなるケースがあります。

固定資産税減免の対象となる「小規模住宅用地」は、「住宅の敷地で、住宅1戸につき200㎡までの部分」です。

例えば、3階建ての600㎡のマンションのうち、賃貸併用住宅として、2F、3Fを賃貸で貸し出せば、合計住宅は「3戸」となります。この場合、自宅の他に「2戸」の賃貸住宅ができ、合計戸数は「3戸」となりますので、この場合、600㎡まで1/6の減額が受けられることになります。

ただし、居住部分の割合が4分の1未満の賃貸併用住宅の敷地は「住宅用地」となりませんので、注意が必要です。

なお、新築の住宅用建物については、要件を満たせば、120㎡までの部分につき、新築から3年間固定資産税が1/2となる特例があります。こちらは、自宅でも賃貸併用住宅でも評価額に違いはありません(要件については、自宅と賃貸で違いがあります)。

4. 所得税上の効果

(1)賃貸部分は損益通算可能

賃貸併用住宅は、所得税上、賃貸部分の経費が認められます。例えば、建物減価償却費や固定資産税・火災保険料・修繕費等の経費が考えられます。

この点、例えば、定期修繕等で、不動産所得に赤字が生じた場合は、他の所得、例えば給与所得等との損益通算が可能ですので、給与支払時に源泉徴収されていた所得税を減らす(=還付)ことができます。

(2)自宅部分は住宅ローン控除が可能

自宅部分については、住宅ローン控除を利用することもできますので、所得税を減らすことが可能です。