長年連れ添ったご夫婦が、配偶者のために「自宅を残したい」と思うのはごく自然なことですね。

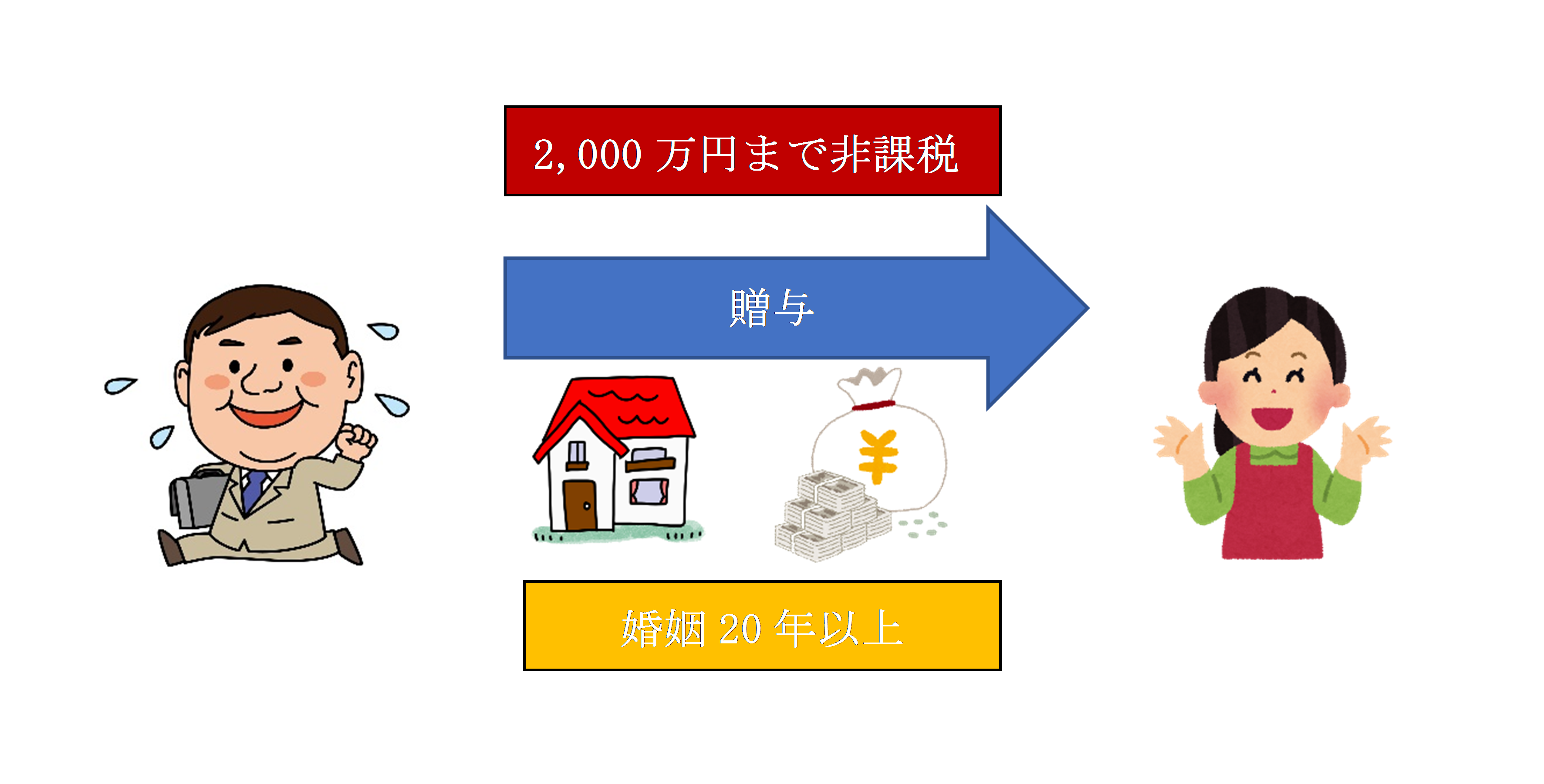

婚姻から20年以上の夫婦間については、生前にマイホーム等を贈与する場合、最大2,000万円「贈与税非課税」の制度があります。

「贈与税の配偶者控除」という制度です。奥様の生活保障の観点からも、活用できる制度です。

しかし、一方で不動産取得税、登録免許税等が課税される留意事項もあります。

今回は、「贈与税の配偶者控除」の制度概要と留意事項につきまとめます。

目次

1.贈与税の配偶者控除って??

(1) 非課税枠

贈与額2,000万円までは、贈与税が非課税。

別途、暦年贈与枠が110万/年ありますので、年間合計2,110万円まで非課税ということになります。

(2) 要件

| 要件 | コメント |

|---|---|

| 婚姻届日~贈与日まで20年以上の夫婦間 | 同一配偶者は一生に1度だけ(別の配偶者なら2回以上OK) 1年未満は切り捨て。例 19年3か月⇒19年でカウント 内縁の妻は×。離婚しても、離婚日の前日までは適用OK。 |

| 居住用不動産or居住用不動産取得のための金銭贈与 | 「セカンドハウス」「賃貸不動産」の取得や、「住宅ローンの返済」は×。 |

| 贈与翌年3月15日までに居住見込、その後も住み続ける予定 | 贈与後に売却予定は×。住み続ける意思は「贈与時」にあればOK。贈与後、状況が変わって売却する場合はOK。 |

| 贈与税申告書の提出 | 贈与税がゼロの場合も贈与税申告は必要。期限後申告でも、「更正請求」により税金還付は可能。 |

(3) 贈与税申告の際に必要な資料

- 受贈者の戸籍謄本or抄本

- 受贈者の戸籍附票写し

- 居住用不動産の登記簿謄本or抄本

- 贈与不動産の場合は、固定資産評価証明書など評価額がわかる書類

(4) 建物だけ、あるいは一部だけの持分譲渡も可

贈与する居住用不動産は、必ず100%持分を譲渡しないといけないわけではありません。例えば、評価額5,000万の土地のうち、2,000万分だけを贈与して、共有名義にすることも可能です。

共有名義にすることで、将来売却する際の特例(マイホーム売却の際の特別控除など)を、夫婦それぞれで使えるなどのメリットもあります。

2.7年内生前贈与加算・暦年贈与との関係

贈与から7年以内に贈与した人が亡くなった場合、「贈与財産」は、贈与がなかったものとされ、相続税の課税対象に持ち戻されます。「相続開始前7年以内の生前贈与加算」と呼ばれます(令和5年12月末までは3年)。

例えば、暦年贈与(110万/年)の非課税枠での贈与については、「7年内生前贈与加算」の対象となります。

一方で、「贈与税の配偶者控除」制度は、また、たとえ相続開始前7年以内のものであっても 「相続開始前7年以内の生前贈与加算」の対象になりません。

つまり、贈与税の配偶者控除の制度を使えば、「相続直前に贈与して相続財産を減らす」ことも可能となります。

3.住宅自体の贈与?住宅の取得資金どっちが得?

「贈与税の配偶者控除」の制度は、不動産自体の贈与に限らず、住宅を取得するための資金の贈与も可能です。

どちらが得か・・下記の「2つの観点」から検討する必要があります。

(1) 評価の観点

評価の観点では資金ではなく、住宅自体の贈与の方がお得です。なぜなら、贈与税の計算上、「現金」よりも「不動産」の方が安く評価できるからです。

不動産の相続税評価額は、売買価格の約7~8割程度ですので、現金よりも安く評価できるケースが多いです。

現金での贈与なら、最大2,000万円までの非課税となりますが、不動産の場合は・・

例えば、相続税評価額が売買価格の8割の場合、2,500万(2,000万÷80%)の現金で購入した不動産でも、相続税評価額は2,000万の非課税枠で収まります。

つまり、先に2,500万で不動産を購入して、その後に奥様に不動産現物を贈与した方が、500万多く贈与できますね!

(2) 移転コストの観点

不動産取得税と登録免許税は課税されます。この観点からは、不動産で渡すより資金で渡す方が得です。

司法書士等への手数料も考えると・・結構な手数料となると思われます。

4.留意事項

(1) 不動産取得税・登録免許税は課税

居住用財産を贈与した場合であっても、贈与税が非課税になるだけで、不動産取得税、登録免許税は課税されます。

(固定資産税評価額×00%。不動産取得税については、一定の場合計減税率あり)

また、贈与の場合は、相続時と比べて不動産取得税、登録免許税の税率は少し高めです。

| 贈与 | 相続税 | |

|---|---|---|

| 不動産取得税 | 3% | 非課税 |

| 登録免許税 | 2% | 0.4% |

移転コストを考えると、贈与でなく相続により自宅を移転したほうが有利になるケースもあります。

(2) 配偶者税額軽減と小規模宅地等の特例の存在

夫婦間の相続の場合、最低でも1億6千万円まで無税で相続可能です(配偶者の税額軽減)。また、小規模宅地等の特例により、居住用土地については、相続税評価が80%減額される特例があります。

つまり・・今回の「贈与税の配偶者控除」の制度を利用して「生前贈与」をしなくても、配偶者が相続する場合には、相続税額は課税されないケースが多い点にも留意が必要です。

5.まとめ

贈与税が「2,000万まで非課税」の制度という点では、目を引く有用な制度かもしれません。

しかし、そもそも配偶者が相続する場合は、配偶者の税額軽減制度により1億6千万までの非課税枠がありますので、配偶者に相続税が発生するケースは、そう多くありません。

また、不動産取得税や登録免許税の負担がありますので、これらを考慮するとお得なケースは限定されるとも言えます。

さらに・・贈与を受けた方が先に亡くなってしまうケースもありえます。

その場合は・・相続税がまた戻ってきてしまうという本末転倒なケースも・・ありますので、どこまでお得な制度か?

という点では、微妙な制度かもしれませんね。

6.参照URL

(夫婦の間で居住用の不動産を贈与したときの配偶者控除)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4452.htm