「住宅ローン付マンション」や、賃貸オーナーが「ローン付賃貸マンション」を子供に贈与したい!というケースもあると思います。

こういった、「不動産(財産)」+「負債」をセットで贈与する行為は、「負担付贈与」と呼ばれています。

通常の「贈与」の場合は、贈与を受けた側に「贈与税」が課税されますが、「負担付贈与」の場合は、贈与を受ける側だけでなく、贈与する側にも「所得税」が課税されるケースがあります。

今回は、不動産と負債をセットで贈与する場合の「負担付贈与」の課税関係を中心にお伝えします。

目次

1. 負担付贈与とは?

(1)負担付贈与とは?

負担付贈与は、財産を無償で贈与する代わりに、債務(借入金・預り保証金など)もセットで贈与することを指します。

通常の贈与と異なるのは、財産を与えるだけでなく、見返りとして「債務の負担」を約束する点です。

(2)負担付贈与の具体例

- マンションを贈与する代わりに、住宅ローンの負担をしてもらう

- 財産を贈与する代わりに、死ぬまで介護してほしい

- 土地を贈与する代わりに、土地の一部を利用させてほしい

負担する債務は、贈与する人以外の「第三者」に対するものも含まれます。

例えば、「父が子供に財産を贈与する代わりに、母を介護してほしい」などです。贈与する相手は子供ですが、子供が負担する介護(債務)の対象は、母となります。

2. 「通常の贈与」と「負担付贈与」の違い

贈与の対象が「不動産」の場合は、課税される税金や課税される財産の評価額に違いが生じます。

通常の贈与の場合、贈与を受けた側に贈与税が課税されます。この場合の贈与税の計算は、相続税(財産基本通達)に基づいた評価(路線価等)となります。

一方、負担付贈与の場合、税務上は、「負担に相当する金額を対価」とした「譲渡」と取り扱われ(所法33、36①)、負担額を超えた金額が「贈与(みなし贈与)」と取り扱われます。つまり、「負担付贈与」の場合、贈与を受けた側に贈与税が課税されるだけでなく、贈与した側にも所得税が課税されるケースがあります。

しかも、贈与の対象が「不動産」の場合、債務負担額を超えた金額に課税される贈与税の課税対象は、相続税評価額ではなく、「通常取引価額(市場価額)との差額になります(負担付贈与通達)。

不動産の相続税評価額は、概ね「市場価額の7割~8割程度」の金額になりますので、「通常の贈与」よりも「負担付贈与」で財産を渡す方が、評価額が高くなります。

【不動産の贈与の場合】

| 課税される方 | 贈与税課税対象 | |

|---|---|---|

| 通常の贈与 | 贈与を受けた側のみ(贈与税) | 相続税評価額で評価(路線価・固定資産税評価額) |

| 負担付贈与 | 贈与を受けた側(贈与税)+ 贈与を行った側(所得税) |

時価で評価(市場価額) |

3. 具体例

- 父から息子(20歳以上)に自宅不動産を贈与する(不動産所有期間7年)

- 上記不動産にかかる、父の取得価額は500万円とする

- 父から息子への贈与時時価(市場価額)は5,000万円、相続税評価額3,500万円とする

- 贈与時において、父は第三者に対し、借金が1,000万円あるものとする

- その他の特例はないものとする

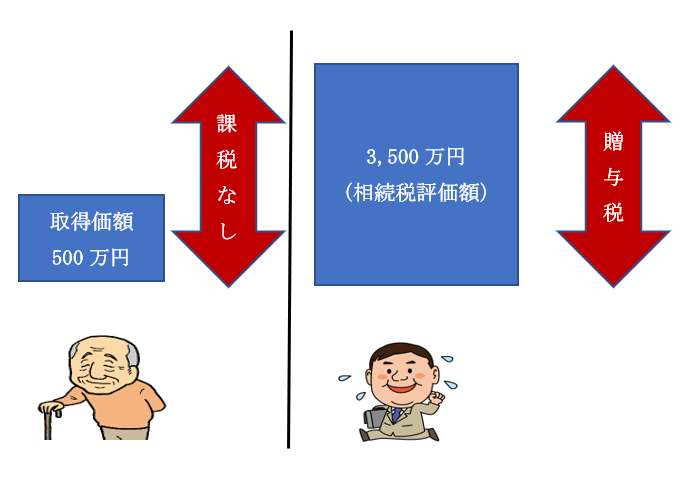

(1) 不動産のみを贈与するケース(通常の贈与/借金は贈与しない)

| 父に課税される税金(贈与者) | 通常の贈与の場合、贈与者には、所得税、贈与税とも課税されません。 |

|---|---|

| 息子に課税される税金(受贈者) | 受贈者は、不動産相続税評価額3,500万円に対して、贈与税が課税されます。 (3,500万円 – 110万円)× 50% – 415万円 = 1,280万円 |

| 息子の不動産取得価額 | 個人間の贈与の場合は、父の取得価額500万円を引き継ぎます(相60) |

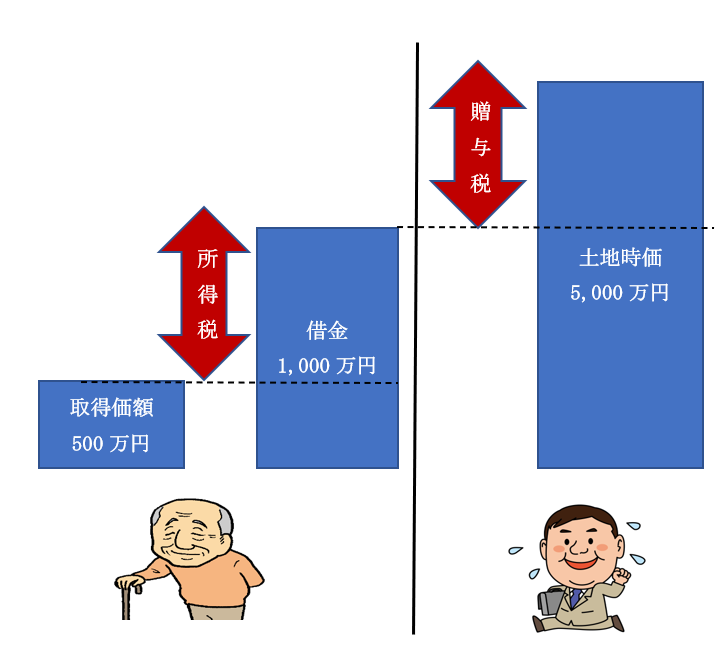

(2) 建物とセットで借金(1,000万円)も贈与するケース(負担付贈与)

| 父に課税される税金 (贈与者) |

借金をセットで贈与する「負担付贈与」の場合、贈与者(父)は、500万円で取得した不動産を、息子に借金免除額1,000万円で売却したと考えます。 したがって差額の500万円(1,000万円-500万円)に対して「譲渡所得税」が課税されます。 500万 × 20.315%(5年超 譲渡所得税率)= 101.5万円の所得税が発生します。 |

|---|---|

| 息子に課税される税金(受贈者) | 受贈者は、5,000万(時価)の不動産を、借金引受額1,000万円で購入したと考え、差額の4,000万円(5,000万円-1,000万円)は父親からの贈与とみなされ、贈与税が課税されます。(4,000万円 – 110万円)× 50% – 415万円 = 1,530万円 |

| 息子の不動産取得価額 | 負担付贈与の場合、原則として受贈者(譲受者)は、債務負担額で当該資産を取得したと考え、当該負担額1,000万円が不動産取得価額となります。(※) |

(※)ただし、譲渡価額(負担付贈与の負担額)が、時価の2分の1未満かつ、贈与者の取得価額を下回る場合(譲渡損失の場合)は、譲渡者(贈与者)の譲渡損失はなかったものとみなされ、譲渡者(贈与者)の取得時期と取得価額が譲受者(受贈者)に引き継がれる例外規定があります(所法60Ⅰ②、59条Ⅱ)。

(3) 結論

上記の例題では、トータルの税額は「負担付贈与」の方が多くなりました。負担付贈与の場合は贈与者、受贈者それぞれに税金が課税される可能性があるだけでなく、贈与時の時価(市場価額)での取引とされるため、トータル税額が多くなるケースがある点、注意が必要です。

ただし、贈与税率は、所得税率よりも高いため、必ずしも「負担付贈与」の場合に、税金総額が高くなるとは限りません。負担(借入金)の額や、不動産市場価格により、負担付贈与の方がトータルの税額が安くなるケースもあります。例えば、上記事例で、借金が5,000万円の場合は、父にのみ所得税が課税され、息子に贈与税は発生しないため、父に所得税率20.315%のみが発生することになり、結果的に「負担付贈与」の方が税額が安く収まります。

不動産を「贈与」するのか「負担付贈与」で渡すのか?は、対象不動産の時価や、借金等の金額を総合的に勘案し、税金総額をシミュレーションして決定する必要があります。

4. 賃貸マンションを贈与する場合は注意

「賃貸マンション等」を親から子供に贈与する場合、「負担付贈与」になるケースがあるため、注意が必要です。

(1) 賃貸マンション敷金・保証金の取扱い

賃貸マンション経営の場合、一般的には、借主から入居時に「敷金・保証金」を預かります。こういった「敷金・保証金」は、アパートオーナーから見ると、将来入居者に返還しなければいけない「債務」となります。また、判例上、マンション所有者の変更があった場合は、新所有者は当然に敷金返還義務を引き継ぐと解されています。

したがって、賃貸マンションを贈与する場合、マンション財産+敷金返還義務もセットで贈与する「負担付贈与」となります。

(2) 保証金相当額支払有無により「負担付贈与」の適用関係が異なる

ただし、贈与者が贈与する際に、マンション入居者から預かっている「保証金相当額」を、受贈者に現金等で支払う場合、「受贈者」の負担は相殺されるため、「負担付贈与」ではなく「通常の贈与」として扱われます。

「敷金返還債務」を承継させる意図が、贈与者・受贈者間になく、実質的な負担はないと判断されるためです。

この場合は、「通常の贈与」となり、「相続税評価額」で評価され、「負担付贈与」よりも、評価額は低くなります。

例えば、先ほどの例題が、貸家マンション(借入金1,000万円=保証金とする)の場合、以下となります。

| 保証金相当額を支払わない場合 | 先の事例と同様です。父に所得税101.5万円、息子に贈与税1,530万円が課税されます。 |

|---|---|

| 保証金相当額を支払う場合 | 息子の債務負担は相殺され、「負担付贈与」ではなく「通常の贈与」として扱われます。したがって、父には所得税は課税されず、息子側の贈与税の計算は相続税評価額での計算が可能です。 贈与税額(息子)・・(3,500万円 ×( 1 – 借家権割合0.3 )- 110万)× 45% – 265万円 = 788万円 |

(3) 結論

敷金相当額を、贈与者 ⇒ 受贈者に支払う場合、家屋の場合は「固定資産税評価額」を基準として、しかも借家権割合を反映した相続税評価額で計算することが可能です。つまり、敷金相当額を贈与者 ⇒ 受贈者に支払するかどうか?で、受贈者に生じる「贈与税」の金額が大幅に違ってくる点に注意が必要です。

なお、息子が受け取った敷金相当額1,000万円は、債務見合い金額を受け取っただけのため「贈与税」はかかりません。

5. 不動産以外の負担付贈与

なお、不動産以外の場合は、「通常の贈与」も「負担付贈与」も、贈与税額に差異は生じません(上場株式は除く)。

不動産の場合のみ、別途「負担付贈与の取扱い」が規定されており、「相続税評価額」か「市場価格」の差異が生じます。例えば、預貯金や自動車等を贈与する場合は、「通常の贈与」でも「負担付贈与」でも贈与税額は同じになります。

また、不動産を「負担付贈与」する場合も、所得税・贈与税ともかからないケースは、差異は生じません。たとえば、先ほどの事例で、借金が500万円、土地の時価も500万円であれば、「通常の贈与」でも「負担付贈与」でも税金は課税されないため、差異は生じません。こういった場合は、負担付贈与を使うメリットがあります。

6. 不動産を「負担付贈与」する場合のメリットデメリット(生前贈与のメリット)

| メリット | デメリット |

|---|---|

|

|

7. 参照URL

(No.4426 負担付贈与に対する課税)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4426.htm

(負担付贈与又は対価を伴う取引により取得した土地等及び家屋等に係る評価 負担付贈与通達)

https://www.nta.go.jp/law/tsutatsu/kobetsu/sozoku/890329/01.htm

(賃貸アパートの贈与に係る負担付贈与通達の適用関係)

https://www.nta.go.jp/law/shitsugi/sozoku/14/08.htm

(贈与税率)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4408.htm