相続税は、名義に関係なく「実質財産の所有者」に対して、相続税が課税されます。

例えば、夫が妻名義の口座に預金する「名義預金」が代表例ですが、実質財産の所有者が夫であれば、夫の相続財産として相続税が課税されます。

同様に、生命保険にも「名義保険」と呼ばれるものがあります。「契約名義」と「実質保険料負担者」が異なる生命保険です。

今回は、「名義保険」の内容、税務署にばれるのか?時効の成立等を中心にお伝えします。

目次

1. 名義保険とは?

(1) 名義保険とは?

名義保険とは、「契約者」と「保険料負担者」が異なる保険契約をいいます。例えば、子供名義の生命保険を親が払っている場合などです。保険契約上は、子供名義の生命保険は子供自身に保険料支払義務があります。しかし、現実的に、親が保険料を負担している場合は「名義保険」となります。

(2) 名義保険のパターン

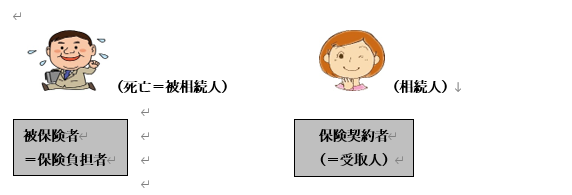

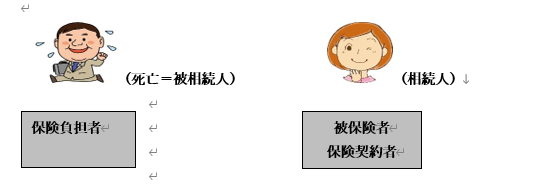

相続の場面での「名義保険」の代表的なパターンは、以下の2パターンです。

「名義保険」となるケースは、保険契約者と保険料負担者が異なるケースです。

| 保険負担者 | 契約者(受取人) | 被保険者 | |

|---|---|---|---|

| ① | 被相続人 | 相続人 | 被相続人 |

| ② | 被相続人 | 相続人 | 相続人 |

一般的に、保険料は契約者が負担することが通常ですが(保険契約者 = 保険負担者)、名義保険となるケース(契約者以外の方が保険料を負担)もありえます。

例えば、保険料は夫が負担するが、法人割引で安くなる等の関係で、「妻」が契約者となるケースなどです。

(3) 相続税上の取扱い

名義保険の相続税の取扱いは、「名義預金」のケースと同様、実質、誰が保険料を負担しているかで課税関係が決定されます。したがって、契約名義に関わらず、実質保険料負担をしている者の財産として相続税が課税されます。

以下、上記のパターン1、2ごとに、具体例で説明します。

2. パターン1 の場合

● 夫が、自分を被保険者とした死亡保険金を支払

● 上記は掛け捨てではなく、解約返戻金があるものとする。

● 保険料割引の関係で、生命保険契約の名義人は妻、保険金受取人も妻としている。

● 今回夫が死亡した

| 保険料負担者 | 契約者(受取人) | 被保険者 | |

|---|---|---|---|

| ① | 夫(被相続人) | 妻(相続人) | 夫(被相続人) |

(1) 保険金請求権が発生するタイミング

被保険者が夫の場合、夫死亡が「保険事故」となりますので、夫死亡時点で保険請求権が発生します。

(2) 名義保険(契約者 ≠ 保険料負担者)

今回の生命保険の契約者は、夫本人ではなく「妻」ですので、妻が保険契約の地位を有しており、契約上は妻に保険金支払義務があります。しかし、契約者である妻は保険料を負担しておらず、契約者ではない夫が保険料を実質的に負担しています。つまり・・・「名義保険」となります。

(3) 相続税上の取扱い

相続税上、「名義保険」は、実質、誰が保険料を負担しているかで課税関係が決定されます。つまり、上記のケースは、実質保険料を負担しているのは夫(被相続人)ですので、保険名義(妻)に関係なく、被相続人(夫)の相続財産として、相続税が課税されます。

なお、当該保険金は、夫が、自分を被保険者として自分が負担していた保険と取り扱われますので、通常の死亡保険金と同様の取扱いになります。本来の相続財産ではなく、「みなし相続財産」として相続税が課税されます。

(4) 生命保険の非課税枠OK・遺産分割の対象外

「通常の死亡保険金」と同様の取扱いとなりますので、「生命保険の非課税枠」の対象となります。また、通常の死亡保険金は、保険金受取人固有の財産となるため、遺産分割協議の対象外となります。

(5) ご参考 妻が保険料を負担していた場合は?

仮に、上記の例で、契約者である妻が保険料を負担していた場合(=名義保険ではない場合)、死亡保険金は妻側の「所得税一時所得」の論点となります。

3. パターン2の場合

● 夫が、妻を被保険者とした死亡保険金を支払

● 上記は掛け捨てではなく、解約返戻金があるものとする

● 保険料割引の関係で、生命保険契約の名義人は妻、保険金受取人も妻としている。

● 今回夫が死亡した

| 保険料負担者 | 契約者(受取人) | 被保険者 | |

|---|---|---|---|

| ② | 夫(被相続人) | 妻(相続人) | 妻(相続人) |

(1) 保険金請求権が発生するタイミング

被保険者が妻の場合、妻死亡が「保険事故」となりますので、妻死亡時点で保険請求権が発生します。つまり、夫死亡時点では保険請求権は発生しません。

(2) 名義保険(契約者 ≠ 保険料負担者)

今回の生命保険の契約者は、夫本人ではなく「妻」ですので、妻が保険契約の地位を有しており、契約上は妻に保険金支払義務があります。しかし、契約者である妻は保険料を負担しておらず、契約者ではない夫が保険料を実質的に負担しています。つまり・・・「名義保険」となります。

(3) 相続税上の取扱い

相続税上、「名義保険」は、実質、誰が保険料を負担しているかで課税関係が決定されます。パターン2の場合、夫死亡時点では保険請求権は発生しませんが、実質的に、夫が過去に支払った分については、夫に「解約返戻金相当額」の財産価値があるものとして、相続税が課税されます(「生命保険契約に関する権利」)。

つまり、実質保険料を負担しているのは夫(被相続人)ですので、保険名義(妻)に関係なく、被相続人(夫)の相続財産として、相続税が課税される点、パターン1と同様です。

ただし、当該保険金は、実質負担者は夫ですが、あくまで契約名義は妻のため、夫に生前「解約返戻金請求権」があったわけではありません。したがって、本来の相続財産ではなく、「みなし相続財産」として相続税が課税されます。

(4) 死亡保険金の非課税枠×・遺産分割の対象外

本人名義の死亡保険金ではありませんので(生命保険契約に関する権利)、死亡保険金の非課税枠の適用はありません。契約者(妻)の固有財産となりますので、遺産分割の対象外となります。

(5) ご参考

仮に、上記例で、妻が保険料を負担していた場合(=名義保険ではない場合)、妻の所得税の一時所得の論点になります。

4. 贈与税の非課税枠内での贈与

そもそも、名義保険は、そもそも本来は保険契約者が支払うべきものを、契約者でない方が支払っているため、生前贈与となります。

とすれば・・妻が支払う保険料部分につき、夫から年間110万円の非課税枠内で「贈与」を行っているということであれば、相続税・贈与税とも課税されないのか?という論点があります。

(1) 生命保険負担金相当額の贈与は?

上記のような「名義保険」のケースでも、妻が支払う保険料部分につき、夫から年間110万円の非課税枠内で「贈与」を行っているということであれば、相続税は課税されません。なぜなら、この場合は、贈与を受けた資金で、「妻」が実質保険料を負担していると考えることができるためです。(契約者=保険料負担者)。

(2) 生前贈与が有効となる要件

生前贈与を主張するためのポイントは以下となります。実質判断となります。基本的には名義預金と同様です。

① 贈与契約書の作成

② 贈与税申告書の提出

③ 預金口座を通して贈与を行い、受贈者名義の通帳から保険を支払う

④ 契約の管理は、受贈者が行う。

⑤ 所得税上の「生命保険料控除」 は、名義人が行う

(国税庁事務連絡 生命保険料の負担者の判定について 昭和58年9月 参照)

5. 名義保険はばれるのか?

最近は、税務署も「名義保険」の申告漏れに力を入れているようです。なぜばれるかというと・・以下の理由です。

(1) 資金移動調査

税務署には法律上、被相続人や親族の預金通帳を閲覧できる権限を有しているため、各人の金融機関等の過去10年間の動きを把握しています(資金移動調査)。したがって、不自然な資金の動きがあれば名義保険の存在がばれることになります。

(2) 支払調書の存在

生命保険等が支払われた場合や保険契約者が変更される場合、保険会社から税務署に「支払調書」が提出されるため、名義保険の存在がばれるケースがあります。

| 保険支払 | 死亡・満期保険金、解約返戻金が100万円超 |

|---|---|

| 年金支払い | 年額20万円超の支払 |

| 契約者変更 | 契約者が死亡した場合 |

6. ご参考

なお、下記のパターンの場合は、相続税課税関係は生じません

| 保険負担者 | 契約者(受取人) | 被保険者 | |

|---|---|---|---|

| ① | 相続人(妻) | 被相続人(夫) | 相続人(妻) |

例えば、妻が、自分を被保険者とした死亡保険金を支払い(保険契約名義人は夫)、夫が亡くなった場合です。この場合は、妻が保険料を負担していますので、夫が保有する生命保険契約の権利に財産価値はなく、契約上の権利が妻に引継がれますだけとなります。