前回お伝えした通り、「配偶者居住権」については相続税上一定の評価が行われるため、「相続税額」にも影響を与えます。

今回は、「配偶者居住権」と相続税額に与える影響につき、具体例を用いて解説します。

目次

1. 配偶者居住権評価により「その他の権利」の相続税評価額は低くなる

配偶者居住権とは、「配偶者」が、相続後も家に住み続けることができる権利です。

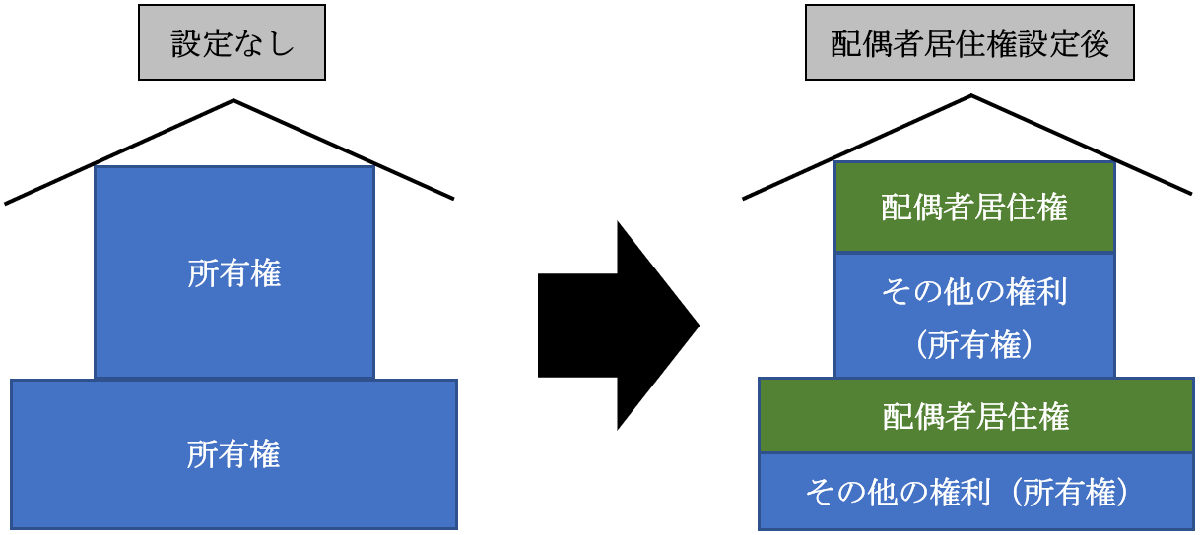

配偶者居住権の設定により、従来の所有権が

①配偶者所有権と②所有権(以下「その他の権利」といいます)に区分されます。

従来の所有権の相続税評価額は、上記①+②ですので、①「配偶者居住権」に相続税上の評価額が付されると、必然的に②「その他の権利」の評価額は、その分だけ低くなります。

2. 「配偶者居住権」は死亡により消滅し、相続税はかからない

「配偶者居住権」は、配偶者死亡時点で消滅するため、「配偶者居住権」にかかる相続は発生しません。

つまり、「配偶者居住権」にかかる相続税課税関係は生じないことになります。

3. 相続税額の節税につながる?

「配偶者居住権」が消滅すると、「その他の権利」所有者は、元の制約のない「完全な所有権」を取得することになります。

先ほどお伝えしたとおり、当初「配偶者所有権」を設定した時点では、「その他の権利」は、「配偶者居住権」の評価額だけ、相続税評価額が低くなります。

一方、将来配偶者死亡により「配偶者居住権」が消滅すると・・?

「その他の権利」は、「完全な所有権」に戻るにもかかわらず、「配偶者居住権」に相続税の課税関係は生じません。

つまり、当初「その他の権利」を相続した時点では、低い相続税評価額で相続が可能・・ということになりますよね。

具体例で解説します。

4. 具体例

(1) 配偶者居住権を設定しない場合

- 夫、妻、子供1人。夫が亡くなり、その後、妻が亡くなったケース。

- 夫名義の自宅の相続税評価額は100,000千円(評価額は二次相続時も同様とする)。

- 一次相続では妻が全額相続、二次相続は子が全額相続。

- 妻固有の財産はゼロとする。

① 一次相続

妻が全額相続しますが、妻には相続税上「配偶者控除」がありますので、課税価格160百万円までは相続税がかかりません。

したがって、一次相続での相続税額はゼロとなります。

② 二次相続

お子様は、母親の相続財産100,000千円につき相続税が課税されます。

| 課税遺産総額 | 100,000千円 -( 30,000千円 + 6,000千円 × 1人)= 64,000千円 |

|---|---|

| 子の相続税額 | 64,000千円 × 30% – 700万円 = 12,200千円 |

③ 相続税総額

一次及び二次相続トータルでの相続税額は、12,200千円となります。

(2) 配偶者居住権を設定した場合

- 上記自宅につき、「配偶者居住権」を設定した。

- 「配偶者居住権」評価額は90,000千円、「その他所有権」評価額は10,000千円とする。

- 一次相続では、妻は「配偶者居住権」を相続し、子は「その他の所有権」を相続する。

- 妻固有の財産はゼロとする。

① 一次相続

妻は「配偶者控除」適用により相続税がかからない点、上記(1)同様です。

一方、お子様は「その他の所有権」を相続しますので、相続税が課税されます。

| 課税遺産総額 | 100,000千円 -( 30,000千円 + 6,000千円 × 2人)= 58,000千円 |

|---|---|

| 法定相続割合での相続税総額 | 妻58,000千円 × 1/2 × 15% – 500千円 = 3,850千円 子58,000千円 × 1/2 × 15% – 500千円 = 3,850千円 合計 7,700千円

|

| 妻の相続税額 | 7,700千円 × 9,000/10,000 = 6,930千円 ⇒ 配偶者控除により税額ゼロ |

| 子の相続税額 | 7,700千円 × 1,000/10,000 = 770千円 |

② 二次相続

「配偶者居住権」は、配偶者死亡により消滅しますので、二次相続でお子様が相続する財産は0となり、相続税はかかりません。

③ 相続税総額

一次及び二次相続トータルでの相続税額は、770千円となります。

(3) 結論

「その他の権利」は、「配偶者居住権」の分だけ評価額が低くなるため、「一次相続」で相続するお子様の相続税額は低く抑えられます。

一方、二次相続時には、配偶者居住権は既に消滅しているため「配偶者居住権」にかかる相続税は課税されません。

つまり・・お子様が相続した「その他の権利」は、配偶者死亡後、元の完全な所有権に復活し「価値が増加する」にもかかわらず、相続税がかからない(=「配偶者居住権」に相続税が課税されない)という不思議な結論になります。

同じ所有権を取得するはずなのに、上記(1)と(2)では、相続税額が大きく異なっています。

現状は「配偶者居住権」に「みなし相続財産」としての課税規定もありませんので、「配偶者居住権」設定により、大幅な相続税節税ができる可能性があると考えられます。

5. 小規模宅地等の特例の適用も可能

配偶者居住権については、「小規模宅地等の特例」の適用が可能です。

小規模宅地等の特例は、居住用土地等につき評価額が80%減額できる制度です。

6. 注意事項~合意解除と放棄の場合は贈与税が課税される

配偶者死亡時に相続税が課税されることはありませんが、配偶者居住権の「合意解除」と「放棄」があった場合には、「贈与税」が発生することが明文化されています。