マンションの場合、居住部分の横に、駐車場が併設されている場合も多いですね。

こういった「駐車場併設」の土地の場合、「駐車場」の利用方法によって、相続税の評価額が変わってきます。

今回は、マンション「居住用敷地」と「駐車場敷地」の評価について、まとめます。

目次

1. 土地の評価単位の原則

土地の評価単位は、原則として地目ごとに行います。

ただし、複数の土地でも、一体として利用される場合は、主たる地目からなるものとして、一体で評価します。

2. マンションの場合は?

居住用敷地は「宅地」、駐車場は「雑種地」となりますので、原則として別々に評価します。

ただし、土地の利用単位が一体の場合は、一体で評価します。

つまり、マンション併設駐車場の場合は、「駐車場の利用方法」により、土地の評価単位が異なってきます。

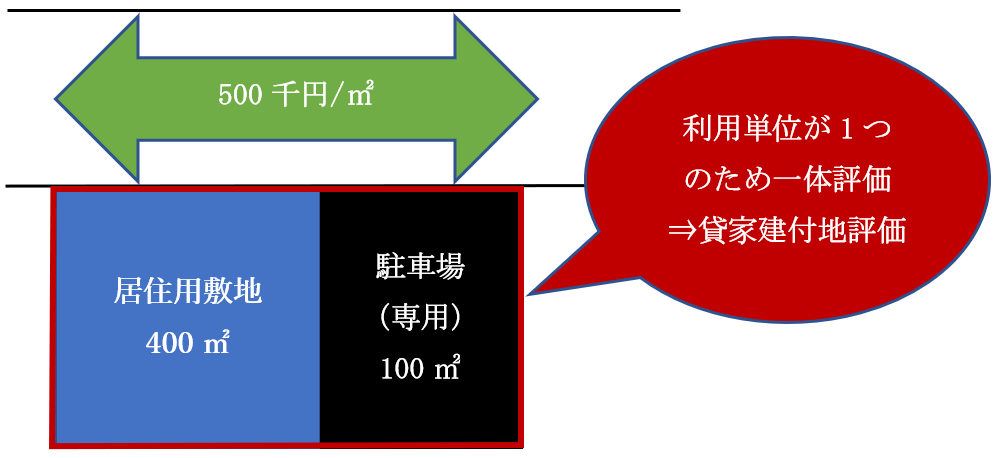

3. 入居者専用駐車場の場合

駐車場が、入居者専用の駐車場であれば、「居住用敷地」と「駐車場敷地」は一体で利用しているものとして、土地は1単位(居住用敷地+駐車場敷地)で評価します。

この場合、メインとなる「居住用敷地」部分は「貸家建付地」評価となりますので、駐車場敷地部分も「貸家建付地」として評価を行います。

(具体例)

- マンションの居住用敷地400㎡、駐車場敷地100㎡。

- 駐車場は、マンション入居者専用の駐車場とする。

- 正面路線価は500千円/㎡、借地権割合70%とする。

入居者専用駐車場ですので、駐車場も居住者が一体利用しているものと判断し、全体の土地を「貸家建付地」として評価します。

① 居住用敷地評価額(貸家建付地評価)

500千円 × 400㎡ ×( 1 – 0.7 × 0.3 )= 158,000千円

② 駐車場敷地評価額(貸家建付地評価)

500千円 × 100㎡ ×( 1 – 0.7 × 0.3 )= 39,500千円

③ 土地評価額合計

① + ② = 197,500千円

他の事例としては、「コンビニ店舗」と「来客用駐車場」の場合も、一体利用されているものと判断され、土地は、1単位として評価します。

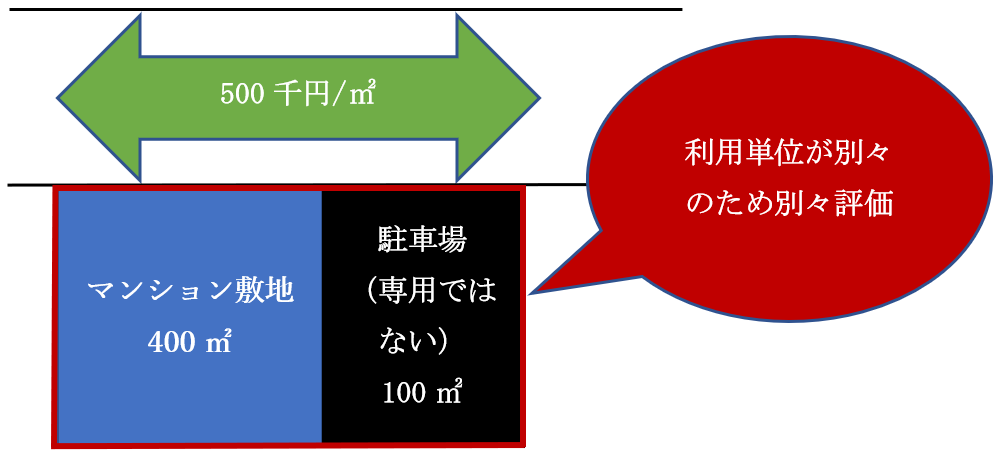

4. マンション入居者以外にも貸している駐車場の場合

入居者以外にも貸している駐車場の場合、「居住用敷地」と「駐車場敷地」は一体利用とは判定せず、それぞれ別々に評価(敷地=宅地 駐車場雑種地)します。

この場合、居住用敷地は「貸家建付地」、駐車場敷地は「自用地」評価となります。

なお、たとえ、駐車場のうち一部だけを外部に貸している場合でも、駐車場全体を一つの利用単位として、敷地とは別に評価します。

(具体例)

- マンションの居住用敷地400㎡、駐車場敷地100㎡。

- 駐車場は、マンション入居者以外に賃貸している部分があるものとする(※)。

- 正面路線価は500千円/㎡とする。

(※)賃貸は、業者を通じた「コインパーキング」ではなく、直接貸しているものとする。

駐車場は、入居者以外にも賃貸していますので、「居住用敷地」と「駐車場敷地」は別々に評価を行い、居住用敷地は「貸家建付地」、駐車場敷地は「自用地」評価となります。

① 居住用土地評価額(貸家建付地評価)

500千円 × 400㎡ ×( 1 – 0.7 × 0.3 )= 158,000千円

② 駐車場土地評価額(自用地評価)

500千円 × 100㎡ × 1 = 50,000千円

③ 土地評価額合計

① +② = 208,000千円

5. 結論

入居者専用駐車場の方が、駐車場部分の相続税評価額が低くなることがわかります。

6. YouTube

YouTubeで分かる「マンション駐車場の相続税は用途によって全然違う!」

“>