同じように所有している土地でも、土地の評価は、その「利用使途」によって大きく変わります。

自由な利用制限のない土地(自用地)と比べると、賃貸している土地は、賃借人がいる分、利用する際に制約がありますので、相続税評価額は下がります。

「貸宅地」「貸家建付地」は、共に他人に賃貸している状態の土地のことを指します。

今回は、「貸宅地」「貸家建付地」の相続税上の評価を、「自用地」と比較して解説し、小規模宅地等の特例との関係等につきお伝えします。

目次

1. 土地の利用制限・権利による区分

土地の評価は、「利用に制限があるか」という観点で、以下の種類に分かれます。

この種類により、評価額が大きく異なってきます。

| 自用地 | 自分で利用している利用制限のない土地 |

|---|---|

| 貸宅地 | 土地を第三者に賃貸し、第三者が建物を建設している土地 |

| 貸家建付地 | 土地上に自分が建物を建設し、第三者に賃貸している土地 |

| 借地権 | 地主から賃借している土地の利用権 |

| 貸家建付借地権 | 地主から賃借している土地上に建物を建設して賃貸している場合の土地の利用権 |

| 転貸借地権 | 第三者に転貸している借地権 |

| 転借権 | 借地権者から転貸された土地の利用権 |

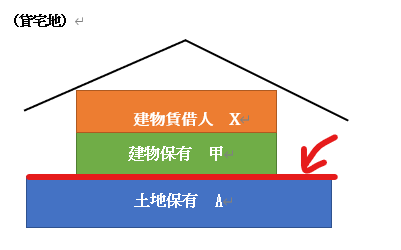

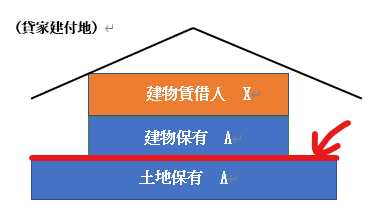

(貸宅地と貸家建付地の違い)

| 貸宅地 | 貸家建付地 | |

|---|---|---|

| 土地所有者 | 自分 | 自分 |

| 建物所有者 | 第三者 | 自分 |

「貸宅地」「貸家建付地」の評価は、基本的には「自用地評価」を基準に、一定の評価減を行って評価しますので、まずは自用地の評価方法をお伝えします。

2. 自用地の評価は?

(1) 自用地とは?

自用地とは、賃貸などの制限がない、自由に利用できる土地のことです。

(2) 自用地の評価

自用地の相続税評価は、①倍率方式あるいは②路線価方式のどちらかで評価を行います。

| 倍率方式 | 「固定資産税評価額」に指定の倍率を掛けた倍率方式 | 固定資産税評価額 × 倍率 |

|---|---|---|

| 路線価方式 | 国税庁公表の「路線価」を用いた計算方式 | 路線価 × 各種補正率等 × ㎡数 |

自用地については、制限がない土地ですので、他の貸宅地、貸家建付地等のような評価減は行いません。

3. 貸宅地とは?

(1) 貸宅地とは?

貸宅地は、自分の土地を他人に貸していて、土地上に、他人の建物が建っている状態の土地のことです。

ただし、他人に貸していても、無償の場合(使用貸借)は、自用地として評価を行います。

| 土地 | 建物 | |

|---|---|---|

| A(地主) | 土地所有権(貸宅地) | - |

| 甲(建物所有者) | 土地使用権(借地権) | 建物所有権 |

| X(建物賃借人) | 土地使用権(借地権の一部) | 建物使用権(借家権) |

(2) 貸宅地の評価

貸宅地の評価は以下となります。

自用地評価額 -(自用地評価額 × 借地権割合)

借地権とは、他人の所有している土地を借りて、建物を建てたりする権利、「土地の利用権」となります。

借地人は「借地借家法」という法律で保護されています。

借地権割合は、国税庁公表の「路線価図」に記載されています。地域によって異なりますが、おおむね60~70%程度の地域が多いです。

貸宅地は、他人の建物が建設されているため、利用が制限されます(更地に戻すためには立退料が必要)。

したがって、自用地より評価額は大幅に下がります。

(留意事項)

●借地権は、建物が建設される場合に、借地借家法で認められる土地利用権ですので、建物が建設されていない場合(例 駐車場、資材置き場での利用等)は、「貸宅地」には該当しません。

●一方、駐車場等、資材置き場等など、建物が建築されていない場合は、借地権とは異なる「賃借権」を控除できる場合があります。

4. 貸家建付地とは?

(1) 貸家建付地とは?

貸家建付地は、自分の土地上に自ら建物を建設し、他人に貸している土地のことです。

| 土地 | 建物 | |

|---|---|---|

| A(地主) | 土地所有権(貸家建付地) | - |

| A(建物所有者) | 土地使用権(借地権) | 建物所有権 |

| X(建物賃借人) | 土地使用権(借地権の一部) | 建物使用権(借家権) |

(2)貸家建付地の評価

貸家建付地の評価は以下となります。

自用地評価額 - (自用地評価額 × 借地権割合 × 借家権割合 × 賃貸割合)

「借家権割合」は、全国一律30%となります。

上記の通り、「貸家建付地」の評価は、自用地より評価額は低くなりますが、計算式からわかるとおり、評価額からマイナスする金額は「借家権割合」「賃貸割合」をかけ合わせた金額となるため、「貸宅地」よりは評価が高くなります。

貸家建付地は、土地は賃貸しているものの、建物は自らの所有のため、貸宅地と比べると利用制限は緩くなるという考え方です(地主は底地部分は100%権利があるため、借地権部分のうち、借家権部分だけ土地の所有権が制限される)。

「賃貸割合」は、空室部分を除いた「賃貸」に供する部分です。後ほど詳しく説明します。

5. 「貸家建付地」評価の際の「賃貸割合」とは?

(1)賃貸割合とは?

賃貸割合とは、貸家の独立部分がある場合に、その独立部分全体に占める賃貸部分の割合です(相続開始日)。

イメージは、名前の通り、全体に占める空室部分以外の「賃貸」している割合です。

「賃貸割合」は、以下の計算式で算定します

賃貸されている各独立部分の床面積合計 ÷ 家屋の各独立部分の床面積合計

床面積は、図面などから算定しますが、各部屋の面積が同じ場合は、実務上は部屋数で計算することもあります。

(2)空室の判断基準は?

上記の「計算式」からわかるとおり、評価額からマイナスする金額は「賃貸割合」をかけ合わせた金額となるため、結果的にアパート等の空室が多い場合は、賃貸割合が低くなる結果、評価額からさしひける金額が少なくなり、結果的に相続税評価は上がります。

したがって、「賃貸割合」は高い方が、相続税上は有利ということになります。

この点、単に空室であっても、「一時的な空室」の場合は、空室とせず、賃貸しているものとして計算できることになっています。

国税庁上は、以下の判定基準で「一時的な空室か」を判定することとしています。

(貸家建付地等の評価における一時的な空室の範囲)

①各独立部分が課税時期前に継続的に賃貸されてきたものかどうか

②賃借人の退去後、速やかに新たな賃借人の募集が行われたかどうか

②空室の期間、他の用途に供されていないかどうか

④空室の期間が課税時期の前後の例えば1ケ月程度であるなど一時的な期間であったかどうか

⑤課税時期後の賃貸が一時的なものではないかどうか

などの事実関係から総合的に判断します。

(3)1か月を超えた場合は?

上記④の「1ヶ月程度」は、あくまでも例示に過ぎません。「継続的に賃貸」されていて、新たな賃借人の募集が行われていることが立証できれば、1か月以上でも認められるケースはあります。

6. 小規模宅地等の特例の併用

「貸家建付地」や「貸宅地」は、上記の評価減のほか、要件を満たせば、最大200㎡まで相続税評価額が50%評価減できる「貸付事業用宅地等の特例」との併用も可能です。

したがって、賃貸マンションやアパート経営をしている土地の場合は、自用地と比べると、評価がかなり抑えられるということになります。

7. ご参考~貸家の評価~

貸家の評価は、建物固定資産税評価額 - (建物固定資産税評価額 × 借家権割合 × 賃貸割合)で算定します。

借家権割合は、全国一律30%となっています。

8. 参照URL

(貸宅地の評価)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4613.htm

(貸家建付地等の評価)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hyoka/4614.htm

(No.4602 土地家屋の評価)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4602_qa.htm

(貸家建付地等の評価における一時的な空室の範囲)

https://www.nta.go.jp/law/shitsugi/hyoka/04/12.htm