生前贈与の方法として、年間110万円までの「暦年贈与」がありますが、令和5年の税制改正により、2024年1月以降の贈与より、生前贈与加算の期間が7年に延長され、従来のメリットが減少します。

一方、生前贈与の方法として、「相続時精算課税」という制度があります。生前贈与累計2,500万円まで無税で贈与できる制度です。当該「相続時精算課税制度」については、令和5年の改正により、新たに「基礎控除110万円」が認められ、納税者有利な改正が行われています。

そこで今回は、改正後の「相続時精算課税制度」の内容や、注意事項等を中心にお伝えします。

目次

1. 改正後の相続時精算課税制度の概要

相続時精算課税制度とは、60歳以上の父母or祖父母などから18歳以上の子や孫への贈与につき、2,500万円まで非課税という制度です。当該制度を選択するためには、贈与税の申告を行う際に、「相続時精算課税選択届出書」を添付して税務署に提出する必要があります。

(1) 対象となる方

| 贈与者 | 60歳以上の父母 or 祖父母 |

|---|---|

| 受贈者 | 贈与者の直系卑属(子など)である18歳以上の推定相続人 or 孫 |

法定相続人でない孫も利用できる点がポイントです。なお、「推定相続人」とは、贈与者が死亡した場合、法定相続人となる人のことです。

(2) 2,500万円までの「特別控除」

相続時精算課税制度では、生前贈与財産累計2,500万円(特別控除)までは、贈与税がかかりません。2,500万円を超えた場合、超えた部分に対して一律20%の贈与税がかかります。

(3) 110万円の「基礎控除」創設(改正論点)

改正後の「相続時精算課税制度」では、上記の特別控除(2,500万円)と別に、年間110万円までの「基礎控除」が認められます。

(4) 相続時の持ち戻し(改正論点)

| 特別控除部分 (累計2,500万円) |

相続時精算課税制度は、あくまで相続税の前払制度となります。相続時精算課税で生前贈与した特別控除2,500万円までの部分は、贈与者が亡くなった場合、相続財産に「持ち戻し」されます。つまり、控除部分は、生前に贈与税は課税されませんが、相続時に相続税が課税されてしまいます(既に支払済の2,500万円超部分に対応する贈与税は、相続時に控除可能)。 |

|---|---|

| 基礎控除部分 (毎年110万円) |

改正により新たに認められる「基礎控除110万円」については、「持ち戻し」の対象になりません。暦年贈与の場合、相続前7年間の生前贈与については、相続時に生前贈与加算(7年間)が行われますが、相続時精算課税に基づく基礎控除110万円は、期間に関係なく相続時に加算されません。 |

(5) 相続時精算課税選択届出書の提出が必要(特定贈与者)

相続時精算課税制度を適用する場合、贈与を受けた年の翌年3月15までに、贈与税申告書とともに「相続時精算課税選択届出書」を提出する必要があります。

この際、誰からの贈与(特定贈与者)につき「相続時精算課税制度」を適用するのか?を記載します。

当該特定贈与者から贈与を受ける財産は、選択した年分以降、すべて相続時精算課税が適用され、「暦年課税」へ変更することはできません。つまり、特定贈与者ごとに、暦年贈与110万円との併用はできません

2. 選択は贈与者ごと?受遺者ごと?

(1) 特別控除は贈与者ごとに選択可能

相続時精算課税制度は、贈与者ごとに選択が可能です。例えば、父と母、両方相続時精算課税を選択すれば、それぞれ2,500万円ずつ、合計5,000万円の特別控除額が認められます。

(2) 基礎控除は受遺者ごと

ただし、基礎控除(年110万円)については、暦年贈与110万円と同様、受遺者1人当たり年間110万円までとなります(贈与者ごとではない)。したがって、2人以上の方から相続時精算課税により贈与を受ける場合、「基礎控除」は、110万円を贈与額に応じて按分して適用する必要があります。贈与者ごとに110万円×人数分だけ基礎控除が認められるわけではありませんので、ご留意ください。

(3) 暦年贈与との選択適用で、合計年220万の「基礎控除」も可能

特定贈与者ごとに、相続時選択課税と暦年課税の併用はできませんが、受贈者側は、別々の贈与者からの贈与につき、相続時精算課税と暦年贈与の選択は可能です。

例えば、父からのみ「相続時精算課税」を選択し、母からは「暦年贈与110万円」の選択も可能です。この場合、父からの贈与分は相続時精算課税の110万円の基礎控除、母からの贈与分は、暦年贈与110万円の基礎控除が利用でき、年間合計220万円の基礎控除が認められることになります。

3. 具体例

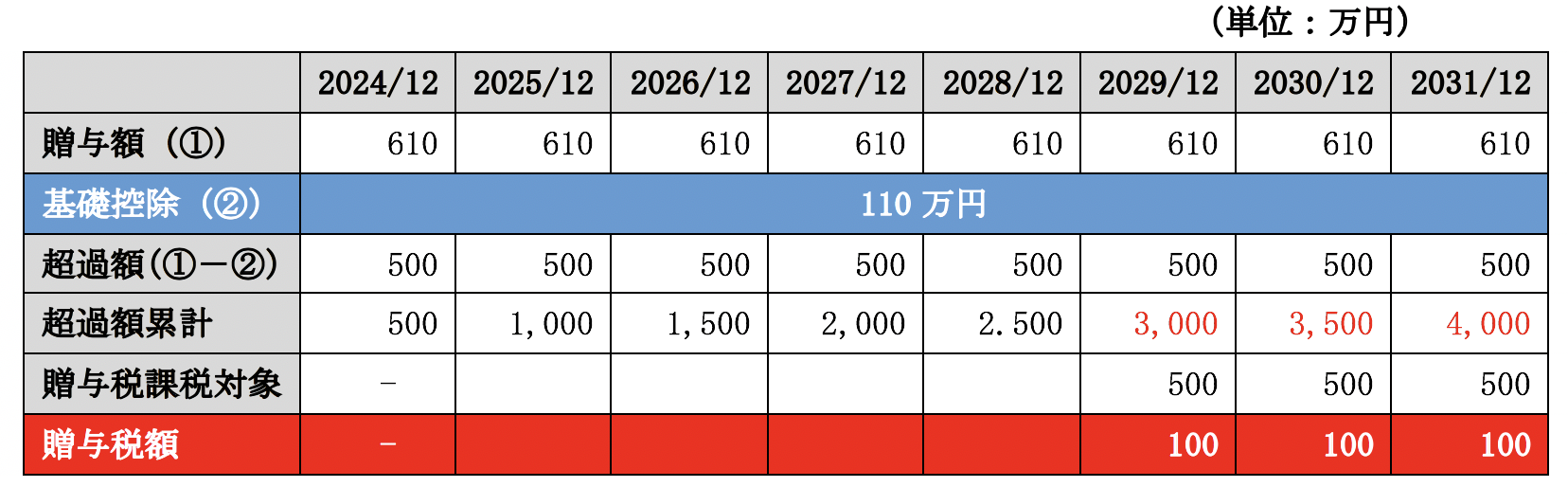

- 相続時精算課税を適用して、親から子に2024年~2031年まで、毎年610万円ずつ贈与

- 親が2035年に死亡した。

(1) 生前贈与時の課税関係

相続時精算課税制度では、毎年の基礎控除を除いた「贈与額累計2,500万円」まで贈与税が課税されませんが、2,500万円を超えた年度から、「超えた金額」につき、20%の贈与税が課税されます。

(2) 相続時の課税関係

2035年に親が亡くなった場合、相続税申告書上、毎年の基礎控除を除いた贈与累計額4,000万円(特別控除額)は持ち戻しされます。一方で、生前に支払った贈与税額300万円は、相続税計算時に控除されます。

なお、毎年の基礎控除額110万円については、相続時に持ち戻しされません。

4. 贈与財産が不動産等の場合

上記のとおり、相続時精算課税制度では、毎年の基礎控除額110万円を除いた金額は、相続時に持ち戻しされますが、持ち戻しされる際の価額は、相続時の時価ではなく、「贈与時の価額(=時価)」となります。したがって、例えば、生前贈与の対象が「将来値上がりが予想」されるような不動産・自社株式等の場合は、将来の相続税を抑えることが可能となります。逆に、相続時精算課税制度は、一度選択すると変更できないため、結果的に値下がりした財産については、相続税が増加するケースもある点、注意が必要です。

5. 申告は毎年必要?

基礎控除110万円が認められますので、年間110万円までの贈与については、贈与税の申告が不要となります。ただし、相続時精算課税は、基礎控除(年110万円)を超えた年度は、たとえ2,500万円(特別控除)の枠内で贈与税が課税されない年度でも、申告が必要となりますのでご留意ください。申告期限に間に合わない場合は、2,500万円の特別控除枠を利用できず、一律20%の贈与税が課税される点に注意が必要です。

6. 小規模宅地等の特例が利用できない

相続税を大幅に節税できる制度として、「小規模宅地等の特例」の制度があります。宅地等の相続税評価額につき、最大80%の評価減ができる制度です。

この点、相続時精算課税制度を選択して土地などを贈与した場合、当該土地は、相続時に小規模宅地等の特例を使うことができません。つまり、当該土地は、相続時に持ち戻しされ、相続税の課税対象になるとともに、当該特例も利用できないため、結果的に相続税額が多くなる可能性があります。したがって、小規模宅地等の特例が適用可能な土地を贈与する場合は、どちらが有利か?シミュレーションが必要となります

(今回の改正では、小規模宅地等の特例の適用関係に関する改正はありません)。

7. ご参考 ~孫に相続時精算課税を適用した場合の影響~

今回の相続時精算課税制度は、孫に対する贈与でも利用できますが、この場合、たとえ孫が法定相続人にならない場合でも、相続時は持ち戻しされ、孫にも相続税が課税されます。また、孫の相続税は2割加算となりますのでご留意ください。

8. 参照URL

(令和5年度税制改正(案)のポイント 財務省)

https://www.mof.go.jp/tax_policy/publication/brochure/zeiseian23/zeiseian05_all.pdf

(No.4103 相続時精算課税の選択)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4103.htm