例えば、親元に戻って「二世帯住宅」を建てられるケースもあると思います。

この場合、土地は親名義のまま建物だけ建て直す、あるいは増築するケースが多いと思います。

二世帯住宅の場合は、住宅ローン等との関係で、建物につき、親と子で「区分所有登記」あるいは「共有登記」が行われるケースが多いです。

この点、相続税上、「小規模宅地等の特例」(特定居住用宅地等の特例)という制度があります。

亡くなられた方等が「居住」していた土地を相続(遺贈)する場合、一定要件を満たす場合は、土地の評価額が80%減額できる制度です。

そこで今回は、二世帯住宅等で、建物所有権が「共有登記」、あるいは「区分所有登記」の場合の「小規模宅地等の特例」適用の有無につき解説します。

なお、今回の論点は、土地は「親単独名義」、建物のみ「区分所有」あるいは「共有」の二世帯住宅を前提とします。

土地が共有の場合の「小規模宅地等の特例」との関係は、Q80でまとめておりますので、こちらご参照ください。

目次

1. 二世帯住宅と特定居住用宅地等の特例の関係

(1)特定居住用宅地等の特例とは?

①亡くなった方(被相続人)が居住していた土地or②同一生計親族が居住していた土地を相続(or遺贈)する場合に、評価額が80%減額される制度です。また、①の場合、土地を相続する方が同居親族か、非同居親族かで要件が分かれます。

(2)二世帯住宅の場合は?

「二世帯住宅」の土地に関しては、「建物の所有権登記方法」によって、「特定居住用宅地等の特例」の適用有無が変わってきます。ポイントは、①「亡くなった方が居住していた土地」に該当するのか?②土地を相続する方が「同居親族か?」の2点となります。

以下、それぞれのパターンごとに解説します。

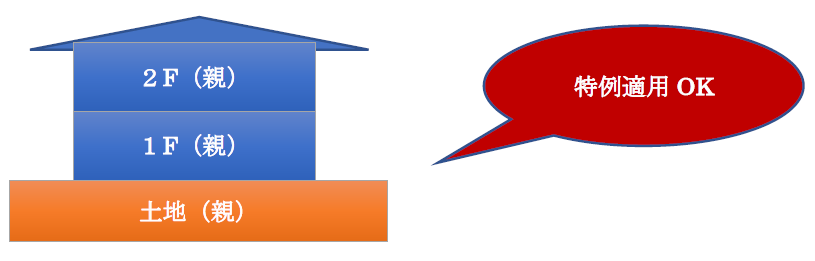

2. 建物を「被相続人」の名義で登記している場合

(1)具体例

●親と子が同居している二世帯住宅

●土地・建物とも、所有権は父名義で登記されている。

●父死亡により、上記土地を、子が相続した

●父は、子から地代は収受していない(=使用貸借)

(2)結論

建物の所有権登記がすべて「被相続人名義」の場合は、「建物構造」につき、建物内部で行き来ができるできないにかかわらず、「亡くなった方が居住していた土地」と取り扱われます。また、子供は同居していますので、何の問題もなく「特定居住用宅地等の特例」の適用が可能です。

3. 建物を「区分所有登記」している場合

(1)区分所有登記とは?

「区分所有登記」とは、登記方法の一種で、二世帯住宅を「二戸の建物」として登記する方法です。

例えば、1階部分は親名義登記、2階部分は子供名義の登記のケースなどです。

区分所有登記を行うと、不動産取得税や固定資産税を軽減できたり、融資が受けやすくなるメリットがあるため、二世帯住宅を建てる際にハウスメーカーが勧める場合もあります。

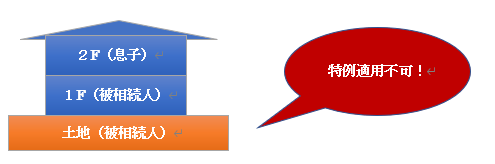

(2)具体例

●親と子が同居している二世帯住宅

●土地の所有権は父、建物は父と子で「区分所有登記」を行っている。

●父死亡により、上記土地を、子が相続した。

●生前、父は子から地代は収受していない(=使用貸借)

(3)結論

建物の所有権登記が、「被相続人名義」ではなく、二世帯で「区分所有登記」を行い、お子様が相続する場合は、土地全体につき「小規模宅地等の特例」の適用ができません。

区分所有の場合、各世帯が、別々の住宅に住んでいるとみなされます。したがって、「子の居住部分の敷地」については、「被相続人が居住していた土地」にはふくまれないため、「特定居住用宅地等の特例」の対象になりません。

また、「被相続人居住部分の敷地」は、「被相続人が居住していた土地」とはなりますが、結論的には「特定居住用宅地等の特例」の適用対象になりません。区分所有の場合、各世帯が、別々の住宅に住んでいるとみなされます。したがって、子供は被相続人の「同居親族」とはみなされず、「非同居親族」と取り扱われます。「非同居親族」の場合は「家なき子要件」を満たす必要がありますが、子供は区分所有建物を保有するため、「特定居住用宅地等の特例」の要件を満たさないことになります。

なお、仮に、相続する方が、被相続人と同居していた配偶者の場合は、「被相続人が居住部分の敷地」に関しては「小規模宅地等の特例」の適用が可能です。

(4)特例適用の余地は?

「被相続人居住の用に供されていた宅地等」の解釈につき、「現に、当該建物に生活の拠点を置いていたかどうか?で判断」する考え方が示された判例があります(国税不服審判所、令和3年6月21日、請求棄却)。

この点からは、「区分所有建物」であっても、例えば、父が子供の建物で生活をしている実態等がある場合は、「父の居住用」かつ子供は「同居親族」に該当し、「特定居住用宅地等の特例」の適用が可能なケースもあると思われます。

4. 建物が「共有登記」の場合

(1)共有登記とは?

共有登記とは、所有権全体のうち、各人の持ち分がそれぞれ1/2などとする登記方法です。

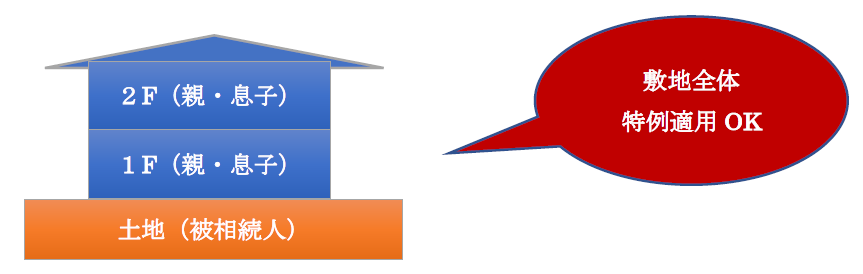

(2)具体例

●親と子が同居している二世帯住宅

●土地の所有権は父、建物は父と子で1/2ずつ持分共有する登記を行っている。

●父死亡により、上記土地を、子が相続した。

●父は、子から地代は収受していない(=使用貸借)

(3)結論

建物の所有権登記が、「共有登記」の場合は、小規模宅地等の特例の適用が可能です。

なぜなら、共有登記の場合は、誰がどの部分を所有しているか?の明確な区分はないため、1棟の建物全体が本人が居住していた建物と取り扱われ、かつ、子供は、当該建物での「同居親族」とみなされるためです。

なお、増築した場合も、区分所有登記していなければ、共有の場合と同様に、特例の適用が可能です。

5. 区分所有登記・共有登記の判別方法?世帯分離の場合は?

(1)区分所有登記と共有登記の違い

建物が区分登記か共有登記かの区別は、「登記簿」や「固定資産税の納税通知書」で確認可能です。建物区分所有登記は「家屋番号」が2つありますが、共有登記の場合は「家屋番号」は1つしかなく、持ち分1/2などと記載されています。

(2)世帯分離の場合は?

世帯分離はあくまで「住民票」での話です。「小規模宅地等の特例」は、相続が発生した時に、実際「同居していたか?」で判断しますので、住民票で「世帯分離」しているからといって、「小規模宅地等の特例」が使えなくなるわけではありません。あくまでも実際に同居している実態があれば「小規模宅地等の特例」は利用可能です。

6. 実務上の対応

「小規模宅地等の特例」の恩典を受けるには、被相続人名義の建物、あるいは親子共有名義で「登記」しておく方が無難」ということになります。

この点、現在「区分所有名義」の場合は、共有名義に変更する、あるいは合併登記(別々の建物として登記しているものを1戸の建物にまとめる)に変更することで、小規模宅地等の特例の適用が可能な場合があります。ただし、区分登記から共有登記、もしくは合併登記に変更する場合、「所得税」や「贈与税」が課されるケースもありますので、現実的にはハードルが高いです。こちらについては、別途まとめていますのでご参照ください。

7. 参照URL

(相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例))

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm