小規模宅地等の特例とは、例えば、居住している土地を相続する場合に、相続税評価額が最大80%減額できる制度です。

居住用土地に係る特例は「特定居住用宅地等の特例」と呼ばれます。

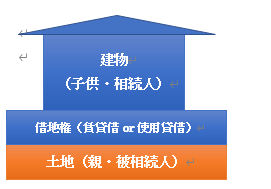

「特定居住用宅地等の特例」では、土地等の所有者は「被相続人」である必要があります。しかし、場合によっては、土地上の建物が「被相続人名義」でないケースもありえます。

例えば、親所有の土地の上に、子供が建物を建設して、子供が居住している場合などです。

こういった「建物名義」が「土地名義」と異なる場合に、特例の適用ができるのか?という論点があります。

今回は、「建物所有者」と「特定居住用宅地等の特例」の適用関係について解説します。

目次

1. 使用貸借と賃貸借

(1)使用貸借と賃貸借

他人の土地上に「建物」を建設するためには、たとえ、親子間であっても「何らかの権利」が必要となります。例えば、「土地賃貸借契約」や「土地使用貸借契約」などがあって初めて、他人の土地上に建物を建設することが可能です。

使用貸借は「無償」で貸す契約、賃貸借は「有償」で貸す契約のことを指します。

例えば、親所有の「土地上」に、子供が建物を建設する場合は、親から土地を無償で(使用貸借)借りるケースが多いと思います。有償で借りる場合は「賃貸借」となります。

(2)小規模宅地等の特例との関係

小規模宅地等の特例は、「土地」は被相続人名義である必要がありますが、「建物」については、「被相続人名義」の要件は特にありません。

したがって、土地と建物の名義が異なる場合でも、要件を満たす場合は「小規模宅地等の特例」の適用は可能です。

土地の所有者が親(被相続人)、建物名義が子供(相続人)の場合が代表例です。

ただし、小規模宅地等の特例の適用にあたっては、子供の「土地に関する権利」が「使用貸借」の場合と、「賃貸借」の場合で、適用できる特例が異なってきます。詳しくは、Q21をご参照ください。

2. 具体例

●親所有の土地上に、子供名が建物を建設し、当該建物には子供が居住している。

●親が死亡し、上記親所有の土地を子供が相続する場合、「小規模宅地等の特例」の適用は?

特定居住用宅地等の特例は、相続開始直前に「被相続人」あるいは「同一生計親族」が居住の用に供されていた土地である必要があります。

つまり、上記例題のように、土地名義と建物名義が異なる場合の「特定居住用宅地等の特例」の適用にあたっては、「土地」が、被相続人の「同一生計親族の居住用」として利用されていたかどうか?がポイントになります。

以下、子供が「同一生計親族」か、「生計別親族」かに区分して解説します。

3. 子供が「同一生計親族」の場合

(1)無償の使用貸借の場合のみOK

子供が「同一生計親族」の場合、親から借りている土地に関する権利が無償の「使用貸借」であれば、「同一生計親族の居住用」と取り扱われ「特定居住用宅地等の特例」の適用が可能です。

一方、親から借りている土地に関する権利が、有償(相当対価)「賃貸借契約」の場合は、「同一生計親族の居住用」とは取り扱われず、「被相続人の事業用」とされ特定居住用宅地等の特例の適用はできないという結論となります。

| 土地の利用形態 | 特例の種類 | 根拠 |

|---|---|---|

| 使用貸借 (無償) |

特定居住用宅地特例OK | 土地の利用は、「同一生計親族の居住用」に該当するため |

| 賃貸借 (有償) |

特定居住用宅地特例× | 土地の利用は、「被相続人の貸付事業用」に該当するため |

(2)有償の賃貸借契約の場合の取扱い

有償(相当対価)賃貸借の場合、「被相続人の事業用」として「貸付事業用宅地等の特例」の適用は可能でしょうか?

「貸付事業用宅地等の特例」の場合、「土地の相続人」が、相続税申告期限までに「不動産賃貸事業」を引き継ぐ必要があります。しかし、建物所有者が、当該土地を相続した場合、土地の貸主と借主が同一人物となり、民法上の「混同」により契約は消滅します。したがって、相続税申告期限まで賃貸借契約を継続できないことになり、結果的に「貸付事業用宅地等の特例」の適用はできません。

一方、建物所有者以外の方が土地を引き継ぐ場合や、元々建物所有者の配偶者などが賃貸借契約を締結している場合は、「貸付事業用宅地等の特例」の適用は可能です。

なお、通常価額より低廉での「賃貸借」の場合は、「相当対価」での賃貸借ではありませんので、「被相続人の事業用」とは取り扱われません。その結果、「特定居住世宅地等の特例」の適用ができる場合もあると思われます。

4. 子供が「生計別親族」の場合

子供が「生計別親族」の場合は、「同一生計親族の居住用」の要件を満たしませんので、「特定居住用宅地等の特例」の適用はできません(使用貸借・賃貸借どちらであっても)。

有償(相当対価)での「賃貸借契約」の場合は、「被相続人の事業用」となり、上記3と同様、原則として「貸付事業用宅地等の適用」はできません。

| 土地の利用形態 | 特例の種類 | 根拠 |

|---|---|---|

| 使用貸借 (無償) |

特定居住用宅地特例× | 土地の利用は、「生計別親族の居住用」に該当するため |

| 賃貸借 (有償) |

特定居住用宅地特例× | 土地の利用は、「被相続人の貸付事業用」に該当するため |

5. 第三者が建物を建てる場合は?

基本的には、上記4と同様です。

通常は、第三者との間で無償で土地建物を貸すことはありえないと思いますので、「賃貸借」のケースがほとんどだと思います。

この場合も、上記同様、「特定居住用宅地等の特例」の適用はできません。

6. ご参考~建物所有者以外が居住している場合

今回の論点は、「建物所有者が居住している場合」を前提としています。

あまりないとは思いますが・・例えば、建物所有者ではなく、「被相続人」が居住している場合はどうでしょうか?

この場合も、建物所有者⇒居住者に対する土地の権利が「使用貸借」か「賃貸借」かで結論が分かれます。

例えば、被相続人⇒建物所有者に対する土地の権利が「使用貸借」の場合を前提にすると、以下の通りとなります。

| 土地の利用形態 | 特例の種類 | 根拠 |

|---|---|---|

| 使用貸借(同一生計・生計別親族) | 特定居住用宅地特例OK | 土地の利用は、「被相続人の居住用」に該当するため |

| 賃貸借(同一生計・生計別親族) | 特定居住用宅地特例× | 土地の利用は、「同一生計・生計別親族の貸付事業用」に該当するため |

7. 参照URL

(小規模宅地等の特例)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4124.htm

8. YouTube

YouTubeで分かる「建物名義が土地名義と異なる場合の小規模宅地等の特例」