相続税上、「路線価地域」の宅地については、「路線価」をもとに評価を行います。

「路線価」については、国税庁HPで「路線価図」が公表されていますが、記号が多数使われていて・・見方がわからない方も多いかもしれません。

また、「路線価」は、毎年7月初旬ごろに公表されますが、相続のタイミングによって、「いつの時点の路線価」を使うのか・・迷うことも多いです。

今回は、「路線価図の見方」を具体例で解説し、いつの時点の「路線価」を使うのか?お伝えしたいと思います。

目次

1. 路線価地域の相続税評価方法

(1) 相続税上の宅地の評価方法

相続税上、宅地(建物の敷地)を評価する方法は、①路線価方式と②固定資産税倍率方式と定められています。地域によってどちらを利用するかが定められていますが、通常、都市に近い地域(市街地)は「路線価」で評価を行う場合が多いです。

(2) 路線価とは?実勢価格との関係は?

路線価とは、路線に接する「標準的な形状」の宅地の1㎡あたりの価額(千円単位)です。毎年、1月1日時点の路線価が7月ごろ公表され、国税庁HPより過去6年間の路線価図の閲覧が可能です。

路線価は、公示価格の8割程度に設定されています。公示価格とは、国土交通省が「取引価格の目安」として発表している価格です。固定資産税評価額は公示価格の7割程度、実勢価格は公示価格の1.1倍程度となります。

なお、「一般財団法人資産評価システム研究センター」が運営する「全国地価マップ」では、郵便番号を入力するだけで路線価を確認できるため、便利です。

(3) 路線価方式での宅地の評価

路線価方式での宅地の評価は、以下となります。

路線価 × 各種補正率 × ㎡数(地積)

路線価は、あくまで標準的な宅地の場合の評価となります。したがって、実際は、土地の間口や奥行きの長短、角地の有無等により、各種の「補正率」を掛け合わせて評価額が算定されます。

2. 路線価図の見方

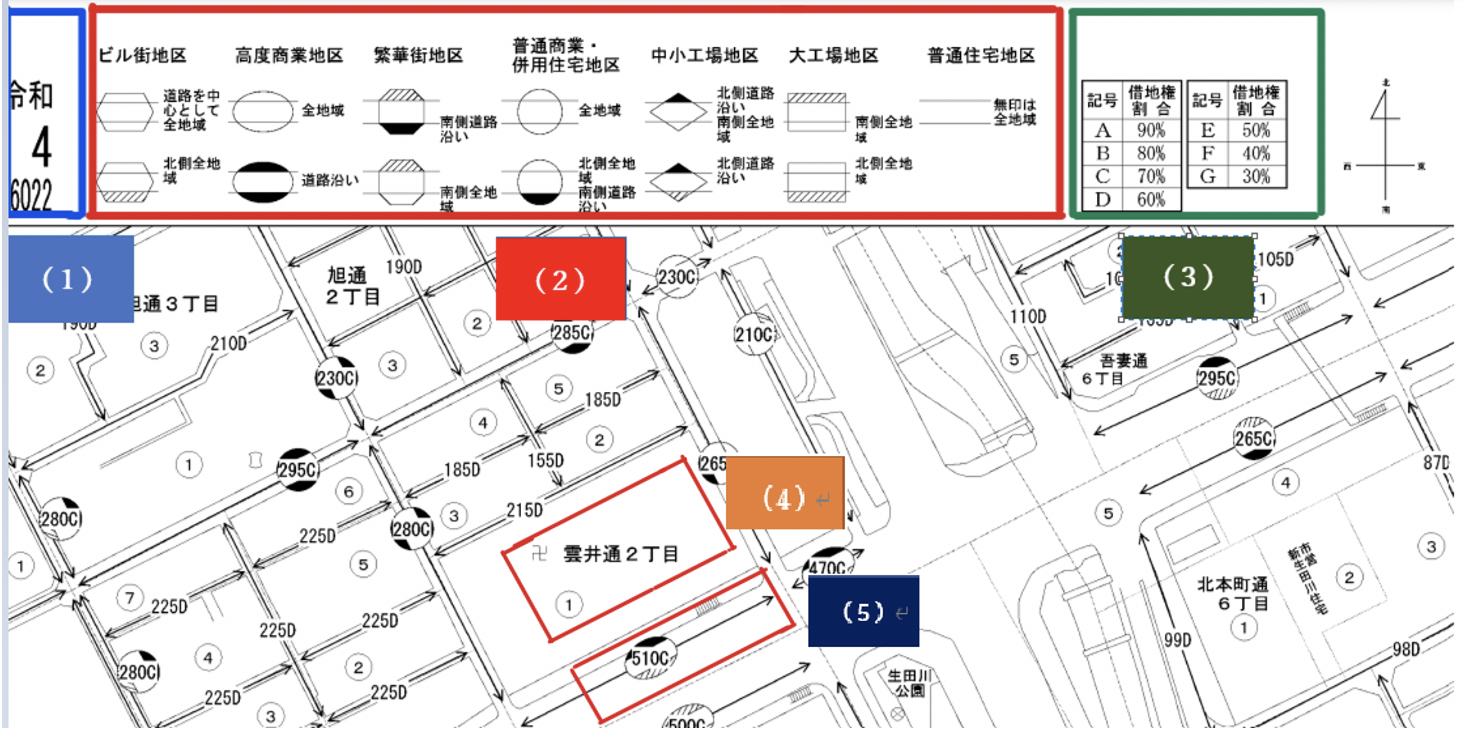

路線価図のサンプルをもとに、(1)~(5)に記載されたそれぞれの内容を解説します。

(1) 路線価の年度及びページ数

路線価図の年分及びページを示しています。上記路線価図の場合、令和4年の路線価図、ページ数56022」となります。相続税申告の際に利用する路線価は、「相続開始日の年度の路線価」となります。

(2) 地区および地区の適用範囲

地区および地区の適用範囲を示す記号です。「下記3.」で説明します。

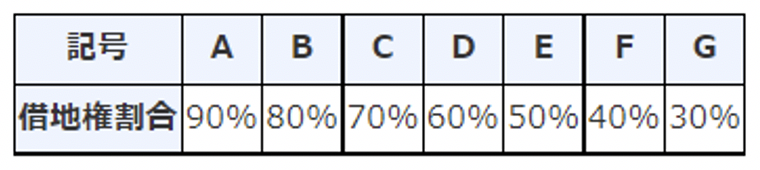

(3) 借地権割合

各路線価の右に記載されたA~Gの数値に対応する借地権割合を示します。「下記4.」で説明します。

(4) 住所

町名及び街区番号を表します。上記路線価図の(4)の場合、「雲井町2丁目1番」であることを示します。あくまで住所表記であり、登記簿上の「地番」ではありませんので、ご留意ください。

(5) 路線価の単位

路線価は、1㎡当たりの価額を千円単位で表示されます。

例えば、(5)「510 C」は、1㎡あたりの路線価が510,000円で、借地権割合が70%であることを示しています。

3. 地区および地区の適用範囲とは?

(1) 地区区分を利用するケース

地区区分とは、例えば「普通住宅地区」「高度商業地区」など、宅地の利用状況が近いと認められる「一定の地域ごと」に、国税庁が定めた地域区分です。当該「地区区分」は、土地を評価する際の「補正率」を参照する際に利用します。

(2) 補正率とは?

路線価図に記載された「路線価」は、あくまで「標準的な宅地」の1㎡あたりの価額です。例えば、奥行きや間口が極端な長さの場合は、土地の利用価値が下がります。一方で、角地等の場合は、土地の利用価値が上がります。相続税において土地を評価する際は、こういった「土地の形状ごと」に、路線価評価額から一定の「補正」を行います。

当該「補正」の割合は「補正率」と呼ばれますが、この「補正率」については、国税庁上、路線価に記載された「地区区分」ごとに決められていますので、各種補正をする際に、「地区区分」が必要となります。

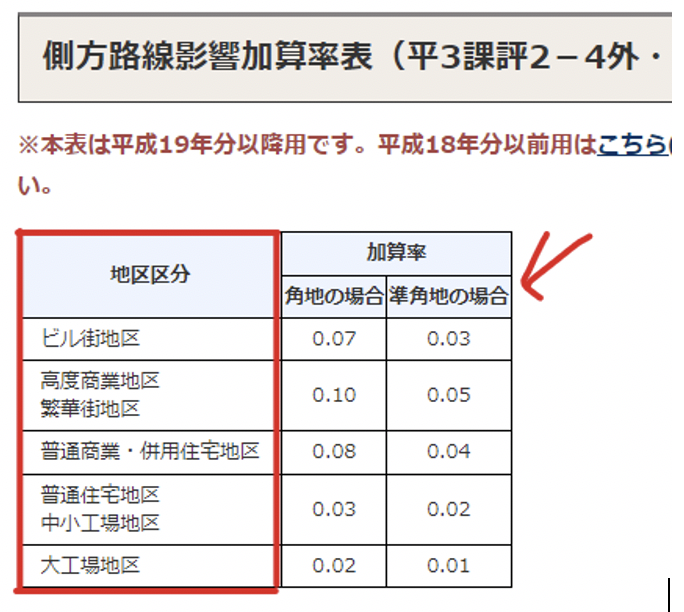

【地区区分の例 角地・準角地の補正率】(国税庁JPより抜粋)

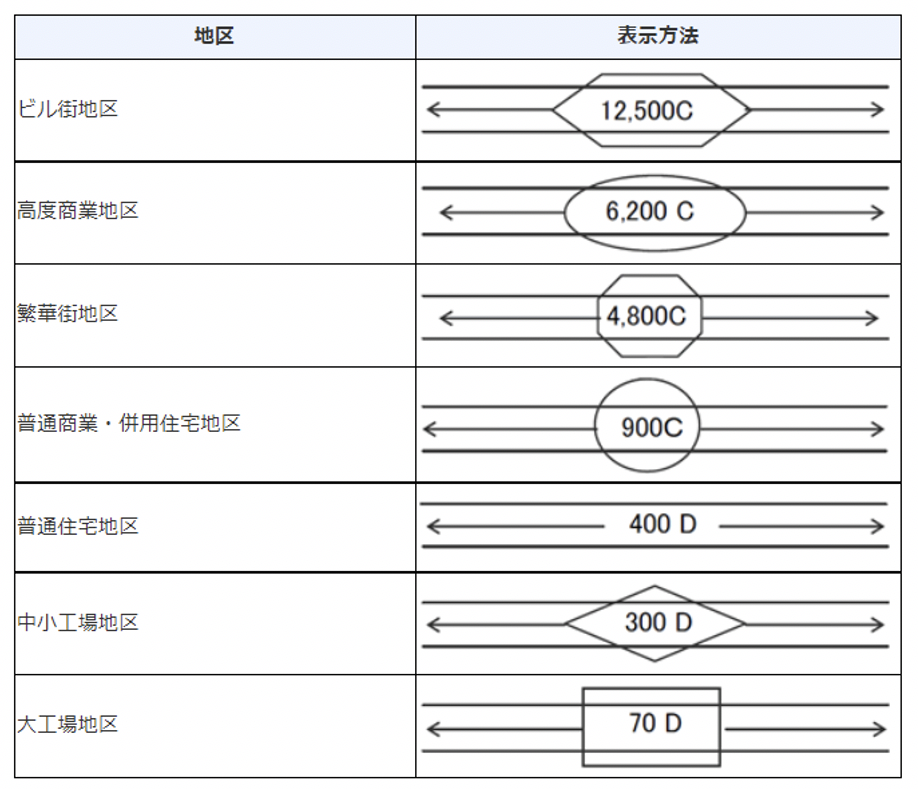

(3) 地区区分の種類

地区区分は全部で7種類あり、地区ごとの図形が決められています。路線価を囲む図形が、「地区」を表します。下記の通りです(国税庁HPより抜粋)。何も図形が付されていない路線は、「普通住宅地区」となります。

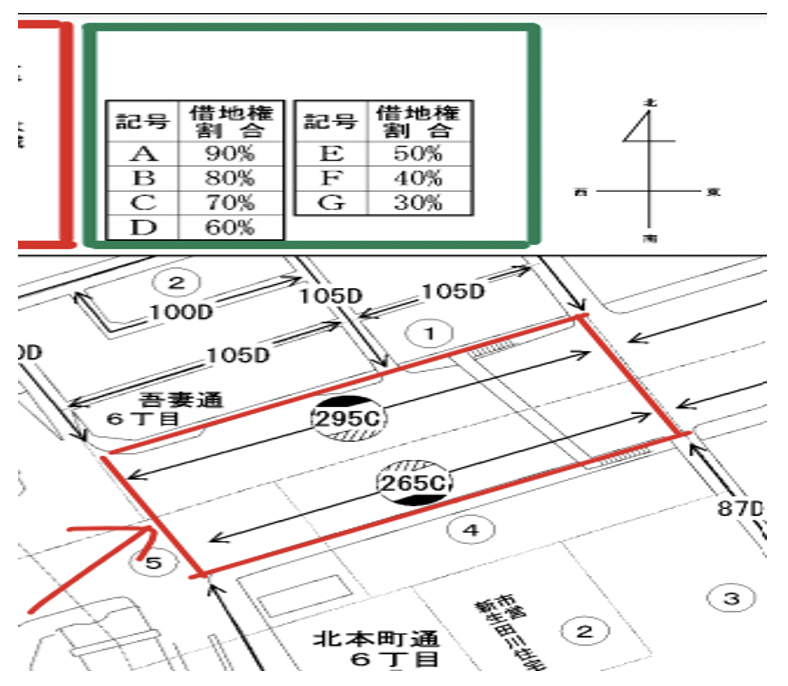

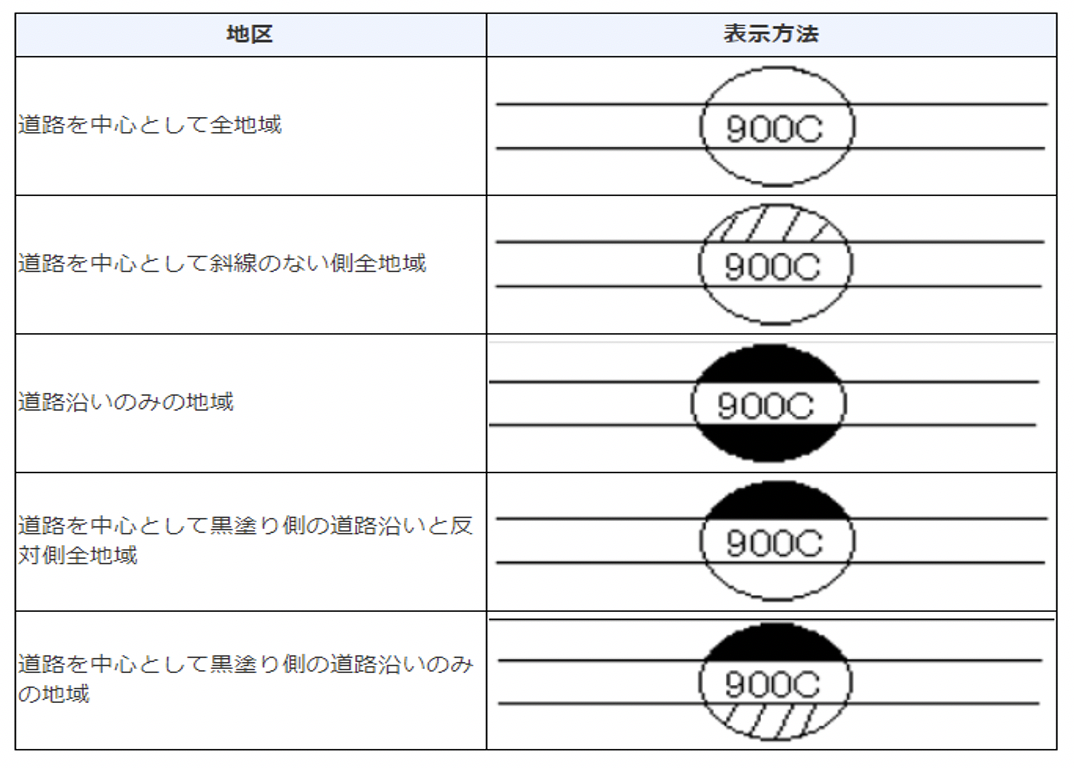

(4) 地区区分の周りの黒塗りや斜線の意味

上記の通り、地区ごとにそれぞれの「図形」が決められていますが、上下が黒塗りになっていたり、斜線が引かれていたりします。下記の路線価の「赤マーカー部分」をご参照ください。

上記の赤マーカーの道路については、同じ道路の上下それぞれに「路線価」がついています(295C、265C)。こういった場合、記載された路線価は、黒塗り側の道路沿いの土地にのみ適用され、斜線側の道路には適用されないことを示します。上記例では、上の295Cは、北側の道路沿いの土地に適用される路線価(吾妻通6丁目側)、下の265Cは、南側の道路沿いの土地に適用される路線価(北本町通6丁目側)となります。

黒塗りや斜線の意味をまとめると、以下となります(国税庁HPより抜粋)

4. 借地権割合とは?

借地権割合とは、土地を他人に貸している場合(貸宅地や貸家建付地)に利用する割合です。他人に賃貸している土地は、自由に利用できる「自用地」と比べて、利用に制限が生じます。そこで、相続税上、こういった土地を評価する場合は、自用地評価額(=路線価評価額)から「借地権割合」を控除して評価を行います。

例えば、土地を第三者に賃貸し、土地上に第三者の建物が建っている場合の土地(貸宅地)の評価は、以下となります。

自用地評価額×(1-借地権割合)

路線価図に記載された「借地権割合」は、「貸宅地や貸家建付地」などを評価する際に利用する「借地権割合」を示しています。地域によって割合は異なりますが、下記のように、記号(A~G)ごとに借地権割合が定められています。

5. 路線価を利用した土地の評価額算定の具体例

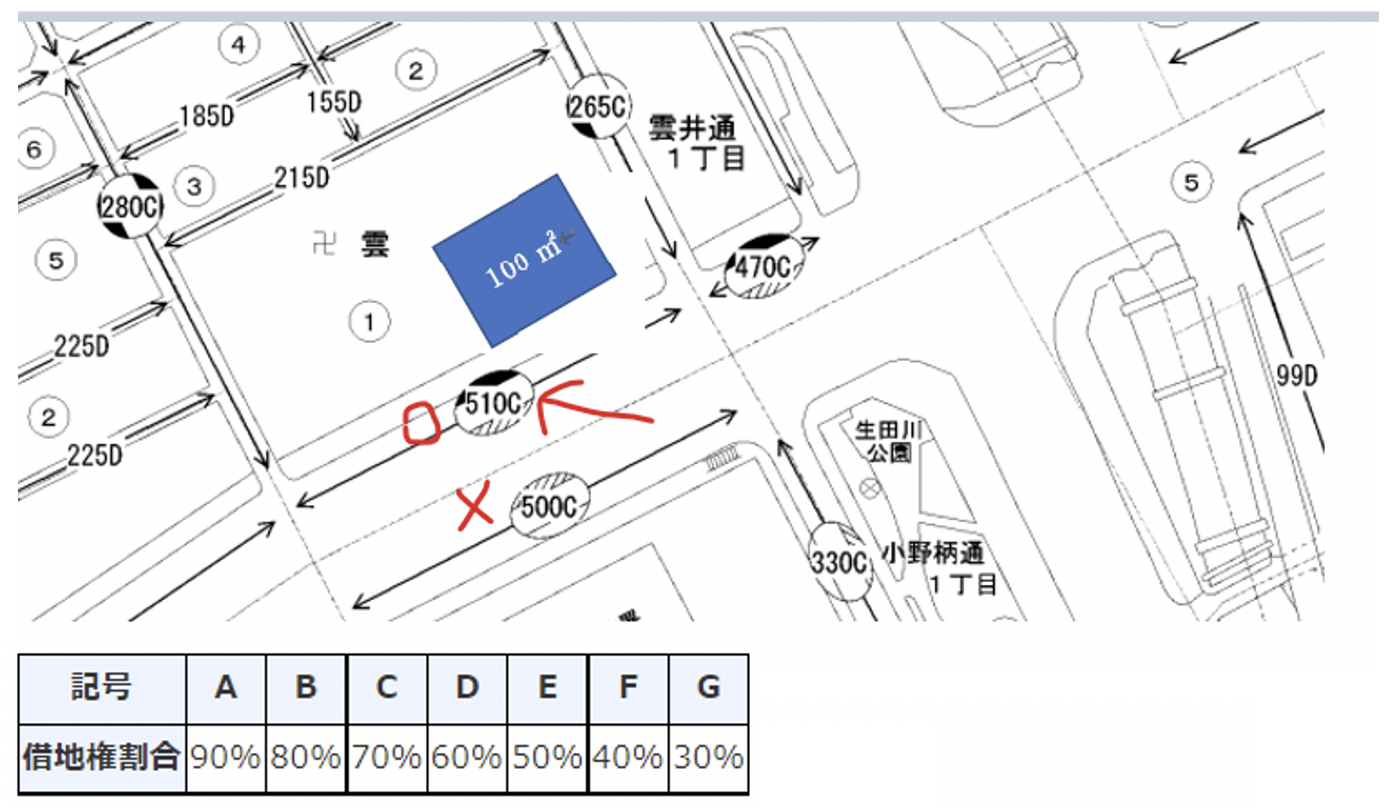

上記2の路線価図と同じエリアです。

- ● 下記の青囲みの土地の評価

- ● 各種補正はない整形地・自用地とする(1車線のみ接道、角地ではない)

(1) 路線価の適用

● 対象土地の直下に記載された路線価「510C」を利用して評価。

⇒510Cを囲む「楕円上側」が黒塗りのため、当該510Cの路線価は、今回の例題青囲みの土地(黒塗り側の土地)に適用されます(その下の500Cを囲む楕円は、「上側斜線」のため、今回の青囲み土地に適用される路線価ではない)。

● 路線価図を囲む図形は「楕円」 ⇒ 高度商業地区

● 1㎡あたり510,000円、借地権割合はC ⇒ 70%。

(2) 評価額の算定

510,000円/㎡ × 100㎡ = 51,000,000円(自用地・各種補正なし)

(3) 実際は補正が必要

今回は、整形地、補正なしの例題としていますが、路線価は、あくまで「標準的な宅地」に適用される1㎡あたりの価格、接道が1面だけの場合に限定されます。したがって、各土地の実際の奥行や間口、角地の有無により、各種の補正を行う必要がある点に留意が必要です。

6. いつの時点の路線価を使うのか?

相続税申告の際に利用する路線価は、「相続開始日の年度の路線価」となります。申告する時点の「相続税路線価」ではありません。この点、路線価は、毎年7月初旬に公表されるため、例えば、3月に相続が発生した場合は、その年度の路線は、まだ公表されていないことになります。したがって、6月末あたりまでに発生した相続に関しては、路線価が公表される7月まで待たないと土地の評価ができない点に、十分ご留意ください。

7. 参照URL

(参考6)路線価図の説明

https://www.nta.go.jp/about/organization/hiroshima/release/h20/rosenka/sanko6.htm

(路線価図の説明)

https://www.rosenka.nta.go.jp/docs/ref_prcf.htm

(奥行価格補正率表)

https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/02/07.htm