本来相続人になるはずだった人が、既に亡くなっているケースもあると思います。

例えば、被相続人である母が亡くなる以前に、本来相続人である長男が既になくなっているケースです。

こういった場合、長男に子供がいれば、子供が長男の代わりに母の相続人になれます。代襲相続と呼ばれています。

代襲相続できる人(代襲相続人)は、法律でその範囲が決められています(民法887条、889条)。

代襲相続は、直系卑属(子や孫)の場合は永久的に認められますが、兄弟姉妹の場合は、その子(甥・姪)までしか認められていません。

今回は、代襲相続の概要や、代襲相続ができないケースをまとめます。

(以下、本人を基準に記載します)。

目次

1. 代襲相続とは?範囲は?

代襲相続とは、被相続人が亡くなった時点で、「本来相続人になるはずだった人」が既に亡くなっている場合、その子や孫(直系卑属)、あるいは傍系卑属(甥姪)が代わって相続人となる制度です(民法887Ⅱ、Ⅲ)。

●第1順位の直系卑属(孫・ひ孫など)

●第3順位の傍系卑属(甥姪)

なお、本来は法定相続人であるものの、死亡等により、被相続人の遺産を相続できなくなった人は「被代襲者」と呼ばれます。

2. 具体例

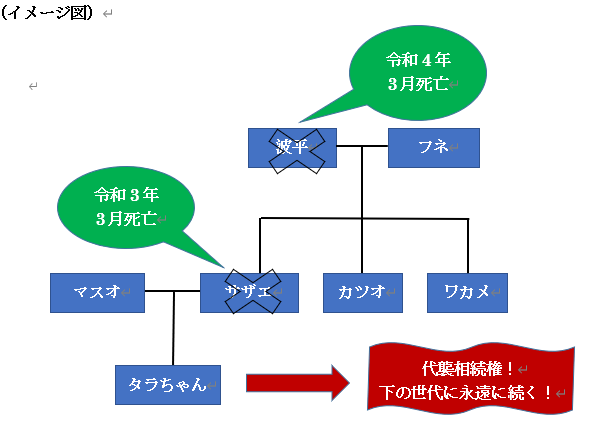

「サザエさん」に例えます。

●「サザエ」は、若くして父の「波平」より先に亡くなってしまいました。

●その後、「波平」が亡くなった場合の「相続」を考えます。

波平が亡くなった場合の法定相続人は、「配偶者」&第一順位の「子」となります。

つまり、本来、波平が亡くなった場合は、波平の妻「フネ」と、子供「サザエ、カツオ、ワカメ」が、法定相続人として、財産を相続する権利があったことになります。

しかし、既に「サザエ」は「波平」より先に亡くなっているので、サザエ(が、もし生きていたら持っていたであろう)波平の相続権を代襲する者として、サザエの子供タラちゃんが法定相続人(代襲相続人)として登場します。これが「代襲相続」です。

亡くなった人の財産にかかる「代襲相続権」は、本来相続するべき人が亡くなっていた場合、子→孫→ひ孫→玄孫・・・と、どんどん下の世代に相続されていきます。

3. 配偶者の親の相続の場合は?

たとえば、上記サザエさんの例で、マスオさんが相続できるのか?という論点です。

サザエの配偶者であるマスオは、そもそも波平の法定相続人ではありません。

したがって、既に配偶者(サザエ)が亡くなっていて、その後、配偶者の親(養親・波平)の相続が発生した場合、この親(波平)の代襲相続権はありません

本来サザエがもらえるはずだった財産なので、配偶者であるマスオはそのまま相続できるはず・・と考える方もいるかしれませんが・・そうではありません。こういったケースで、マスオが「波平の財産」を引き継ぎたい場合には、事前にマスオに財産を遺贈する旨の「遺言書」を作成しておく必要があります。

なお、サザエ自体の相続に係る「相続財産」については、「マスオ」は、サザエの配偶者ですので、常に「サザエ」の財産相続権が認められます。

マスオには「配偶者の親」である「波平」の財産に対する相続権がないというだけですので、「サザエ自身の財産」に対する相続権は、配偶者として普通に認められます。

4. 兄弟姉妹の代襲相続の場合

亡くなった方に、配偶者、両親、子供がいない場合は、「兄弟姉妹」に相続権が発生します。

この場合も、被相続人死亡前に、既に兄弟姉妹が亡くなっている場合には、その兄弟姉妹の子(甥や姪)は「代襲相続権」が認められます。

ただし、この兄弟姉妹の代襲相続は、「姪・甥」まで1世代しか認められず、「甥・姪の子供」には代襲相続権は認められません。つまり、その時点で甥・姪が既に死亡している場合に、甥・姪の子供に代襲相続されることはありません(もちろん、兄弟姉妹の奥様にも「代襲相続権」はありません)。

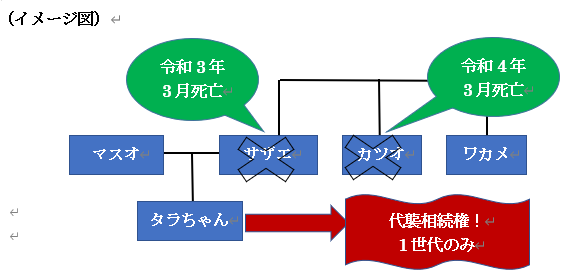

サザエさんに例えます(少し極端ですが)

●「サザエ」が令和3年3月に亡くなった。

●その後、令和4年3月に「かつお」が亡くなった場合の「相続」を考えます。

●波平、フネは既に亡くなっているものとします

既に波平とフネはなくなってるため、かつおが亡くなった場合の法定相続人は兄弟となります。

つまり、本来、かつおが亡くなった場合は、カツオの兄弟である「サザエ、ワカメ」が、法定相続人として、財産を相続する権利があったことになります。

しかし、既に「サザエ」は「かつお」より先に亡くなっているので、サザエ(が、もし生きていたら持っていたであろう)かつおの相続権を代襲する者として、サザエの子供タラちゃんが法定相続人(代襲相続人)として登場します。

ただし、上記のような兄弟姉妹の代襲相続の場合、代襲相続は1世代までとなっています。

つまり、たらちゃんが死亡している場合に、その子には代襲相続されることはありません。

なお、兄弟姉妹が相続する場合は、相続税の2割加算の対象となりますが、甥姪が代襲相続人となる場合も同様に「相続税の2割加算」の対象となります。

5. 「基礎控除」が増加するが・・手間は増えるかも

(1)基礎控除への影響

代襲相続の場合、代襲相続人の人数によっては、法定相続人の人数が増えることになります。

つまり、代襲相続の場合は、相続税計算時の「基礎控除額」や「生命保険金や死亡退職金の非課税枠」が増加し、結果的に相続税額が安く収まる場合があります。

(2)代襲相続の場合は手間が増える

相続が発生した場合、相続人を確定するため、「被相続人の出生から死亡までの原戸籍」を入手します。一方、代襲相続が発生する場合は、同様に、正当な代襲相続人か?を判断するため、被代襲者(代襲された方)の出生から死亡までの原戸籍も必要となり、手間が倍に増えます。兄弟姉妹の代襲相続の場合は、特に留意が必要です。

6. 相続放棄・欠格事由・廃除の場合は?

(1)代襲相続が発生する場合

代襲相続が発生する場合は以下の3つに限定されています。

①被相続人の子が相続開始以前に死亡すること

②相続人の欠格事由に該当すること

③推定相続人の廃除により相続権を喪失したこと

(2)相続放棄の場合

相続放棄は、上記の「代襲相続が発生する場合」に含まれておりません。

つまり、相続放棄を行った場合、放棄した方の子供や孫に「代襲相続」は認めらません。

これは、相続放棄によって、相続放棄者は「最初から相続人でなかった」こととみなされ、財産は相続できませんので、「代襲相続」も起こり得ない!いう考え方になります。

実際に、相続放棄を利用する場面は、「借金を相続したくない」というケースがほとんどだと思います。

「借金の相続」という観点では、「相続放棄」を行えば、お子様は代襲相続しない=お子様に借金が相続されることはないということになりますので、実務上は弊害はないかと思います。

(3)相続欠格・相続廃除の場合

相続欠格とは、例えば、相続人が被相続人に対して殺人未遂を犯したとき、法律によってその相続人の相続権が奪われることです。相続廃除とは、被相続人が生前に家庭裁判所に申し立て、特定の相続人の相続権を剥奪することです。相続欠格や相続廃除に該当する相続人の子は代襲相続人となることができます。

7. 養子縁組した子の場合は?

一方、養子縁組をした人は、実子と同様に取り扱われますので、その養子の「子供」にも「代襲相続権」は認められます。

しかし、養子縁組を行った時期との関係で、養子の子供に「代襲相続権」が認められない場合があります。

なぜなら、民法上、養子は、「養親と養子縁組を行った日から法定血族関係(親族関係)に入る」と規定されています。

つまり、親族関係に入った後に生まれた子供だけが親族関係となり、養子縁組を行う前から存在する養子の子供は、被相続人の「親族関係」にはならないんですね。

| 種類 | 代襲相続権 |

|---|---|

| 養子縁組を行った時点で既に存在した「養子の子」 | なし |

| 養子縁組後に生まれた「養子の子」 | あり |

8. 遺留分との関係は?

遺留分とは、法律上認められている最低限の遺産の取り分であり、法定相続人に認められますが、兄弟姉妹には認められていません。

したがって、

被相続人の子の代襲相続 ⇒遺留分あり

兄弟姉妹からの代襲相続 ⇒遺留分なし

となります。ただし、被代襲者が生前に遺留分を放棄していた場合は、代襲相続人に遺留分は認めれません。

9. 父親の相続放棄をした場合、祖父の財産の代襲相続は可能か?

例えば、亡くなった父には借金があるため相続放棄するが、その後、祖父が亡くなった際、祖父の財産を代襲相続できるのか?という論点です。

父の借金を「相続放棄」したことにより、初めから相続する権利がなかったことなり、「代襲相続権」は、なくなるようにも思えます。

しかし、あくまで「相続放棄」は、「被相続人単位」で判定され、子供が相続放棄をしたのは、あくまで「父」の財産であり、「祖父の財産」ではありません。

したがって、父の借金を相続放棄した場合でも、祖父の財産の代襲相続権は失われず、子供は、「祖父の財産」の代襲相続は可能です。

【関連記事】

9. YouTube

YouTubeで分かる「代襲相続ができる場合とできない場合」