例えば、生前に、被相続人から「贈与」を受けた法定相続人がいる場合を考えます。

この場合、贈与された方は、事前に相続財産の一部を「自分だけ受け取っている」ことになります。

したがって、被相続人が死亡した相続時点で、単純に贈与分減少後の「相続財産」で、法定相続通りの遺産分割を行うのは、公平ではありません。

そこで、公平性の観点から、「特別受益の持ち戻し」という制度が認められています(民法903条)。

一方で、生前贈与については、相続税上、相続財産に持ち戻す制度があります。

今回は、民法上の「特別受益の持ち戻し制度」(遺産分割)を解説し、「相続税上の取扱い」との比較を行います。

目次

1. 特別受益の持ち戻しとは?対象となる取引は?

相続人の中に、生前贈与・遺贈・死因贈与(特別受益)を受けた方がいる場合、当該「特別受益」を考慮して相続分を決定する制度です。特別受益に該当する部分は、実質的に相続財産の前払となるため、公平性の観点より、遺産分割の際に、特別受益分の財産を反映し、相続財産を分配します。

(1) 被相続人から相続人への遺贈・贈与のみが対象

特別受益の対象は、被相続人⇒相続人への遺贈・贈与のみが対象となります。例えば、祖父から孫への贈与など、被相続人から相続人以外の者への贈与は対象となりません(「実質的に子への特別受益」として考慮するケースもあります)。また、第三者から相続人が受けた贈与も、もちろん対象外です。

また、相続放棄をされた方は、最初から相続人ではなくなりますので、対象とはなりません。

(2) 特別受益の対象範囲(民法903条)

遺贈の場合は、原則として、すべてが「特別受益」の対象となりますが、生前贈与の場合は、①結婚等のための贈与②生計のための贈与の2つのケースに限定されています。特に、生計のための贈与は、判断が難しいです。

対象の金額や、相続財産に占める割合、社会通念上の常識等を勘案して、「遺産の前渡し」と考えられるものが「特別受益」となります。一般的に「通常の扶養の範囲内」の贈与は、「特別受益」には該当しないと考えられています。

(3) 特別受益になるもの・ならないもの

| 該当 | 該当しない | |

|---|---|---|

| 遺贈を受けた場合 | 原則としてすべて「特別受益」に該当 | - |

| 婚姻や養子縁組のための生前贈与 | ●結婚等による多額の持参金や支度金 | ●結納金や挙式費用等 ⇒ 通常の扶養範囲内と判断。 |

| 生計のための生前贈与 | ●住宅購入資金・不動産の贈与(※) ●事業用資産(自社株式や農地等)の贈与 ●暦年贈与非課税枠110万円内の 生前贈与(超えた分の贈与も含む) |

●親族間の単なる「生活費の援助」 ●学費(大学も含む) ⇒ 通常の扶養範囲内と判断。 ●生命保険金・死亡退職金 ⇒ 受取人固有の財産。 |

(※)2019年の民法改正により、婚姻20年以上の夫婦間での居住用不動産の遺贈or贈与は、持ち戻し免除の意思表示の推定規定が定められ、原則として、「持ち戻し」は不要となりました(遺留分は除く)。

2. 持ち戻し金額や対象期間は?

(1) 持ち戻し金額

生前贈与等にかかる「特別受益」の金額は、「贈与時の価額」ではなく「相続開始時」の時価で算定されます。例えば、生前贈与時「時価1億円」の土地が、相続開始時「時価2億円」の場合、「特別受益額」は2億円で計算します。

(2) 持ち戻し期間

原則として、持ち戻し期間に制限はありませんが、「遺留分計算時」における特別受益の持ち戻し期間は、相続開始前10年以内の贈与に限定されています。ただし、当該期間限定は、あくまで遺留分計算時の持ち戻しに限定されていますので、通常の遺産分割の際の持ち戻し期間に制限はありません。

(3) 民法改正による主張期間の制限(時効)

民法改正により、相続発生「10年経過後」は、遺産分割において特別受益の請求はできなくなりました(民法904条の3)。2023年4月~の施行です。ただし、施行日より5年間の猶予期間が設けられています。

3. 特別受益の持ち戻し額の算定方法

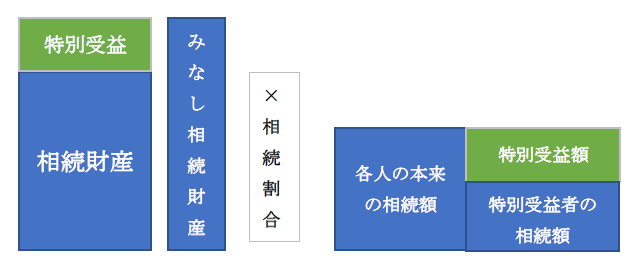

「特別受益」は、一旦「相続財産」とみなして遺産分割計算を行い、最終的に、特別受益を受けた相続人が、特定受益分を「既に相続した」ものとして計算します。例えば「生前贈与」の場合の計算ステップは以下となります。

(1) 計算ステップ

| ① | 特別受益分の 持戻し |

まず、相続財産に「特別受益分」を加算します。 生前贈与分は、既に被相続人の財産から減少していますが、いったん「相続財産に残っている」と仮定した金額に戻す作業です。 持ち戻し後の財産は、「みなし相続財産」と呼ばれます。 |

特別受益分の持戻し = 相続財産 + 特別受益額 |

|---|---|---|---|

| ② | 本来の相続分の 算定 |

上記①算定後、各相続人の相続分を一旦決定します。 仮に「特別受益分」がなかったら、各人の相続配分額はどれくらいか?(本来の相続分)を算定します。 |

本来の相続財産 = ① × 法定相続割合(※) |

| ③ | 特別受益者の実際相続分の計算 | 上記②算定後、特別受益者の相続分から、「特別受益分」を差し引いて算定します。「特別受益」の額が大きいと、相続の配分がゼロの場合もあります。 | 特別受益者の実際の相続分 =② ― 特別受益分 |

(※)法定相続割合で相続する場合を前提にしています。

(2) 具体例

- 被相続人相続財産 100百万円。

- 法定相続人は長男A・次男Bのみ。

- 長男Aは30百万円の生前贈与(特別受益)を受けている(次男Bはなし)

- 法定相続分で分割する場合、各人の相続財産は?

【計算ステップ】

- みなし相続財産・・・100百万円 + 30百万円 = 130百万円

- みなし相続財産の配分・・・130百万円 × 50% = 65百万円

- Aの相続分・・・65百万円 – 30百万円 = 35百万円

- Bの相続分・・・100百万円 – 35百万円 = 65百万円

4. 当事者間の合意や遺言書があれば持ち戻し不要

遺産分割は、原則として被相続人の意思が優先されますので、遺言で「特別受益の持ち戻しをしない」などの意思表示があれば、「持ち戻し」は行いません(持ち戻し免除の意思表示)。また、共同相続人全員が納得している場合も同様に、「持ち戻し」をする必要はありません(遺留分は、持ち戻し免除は不可)。

なお、特別受益の対象となる贈与財産が、滅失した場合は、以下の特別規定があります(民法904条)。

| 受遺者の行為により、贈与財産が滅失or既に売却した場合 | その財産が存在するとして計算 |

|---|---|

| 不可抗力や第三者の行為により贈与財産が滅失した場合 | 相続開始時の現状にて評価 |

5. 生前贈与にかかる「相続税上」の取扱いとの比較

上記の「特別受益」の論点は、民法上の制度、つまり「遺産分割」する際の計算の論点です。

一方、「生前贈与」に関しては、相続税計算上は、全く異なる取扱いとなりますので、注意が必要です。

生前贈与に関して、「民法」と「相続税」の取扱いを比較すると、以下の通りとなります。

| 民法 | 相続税 | |

|---|---|---|

| 目的 | 遺産分割 | 相続税の計算 |

| 贈与の対象 | 遺贈、結婚・生計のための生前贈与 | すべての贈与 |

| 持ち戻す金額 | 相続開始時の時価 | 贈与時の時価 |

| 持ち戻す期間・対象 | ●原則、期間の制限なし ●「持ち戻し」は任意 |

●暦年贈与 ⇒相続開始前7年以内すべて (2024年1月以降) ●相続時精算課税制度 ⇒制度選択後、相続開始時までのすべての贈与(基礎控除除く) |

| 滅失・毀損 の場合 |

故意・過失の場合のみ持ち戻す | すべて持ち戻す |

相続税上は、7年の期間限定とはなりますが、特別受益に該当するしないにかかわらず、すべての贈与を持ち戻します。

なお、相続税上、「持ち戻し分」につき既に贈与税を支払っている金額は、相続税計算時に控除され、二重課税にはなりません。

6. YouTube

YouTubeで分かる「【2023年改正】特別受益の持ち戻し制度」