例えば、2世帯住宅等を建設する際などで、不動産(土地・建物)を共有名義で登記するケースもあると思います。

この点、土地と建物どちらも共有名義の場合、土地と建物それぞれの共有割合が異なるケースもあります。

こういった共有名義の不動産を相続する場合、相続税の計算は・・非常に「複雑」になります。

今回は、「自宅」として利用している場合を前提に、「土地と「建物」が共有名義の場合・かつ、それぞれの共有割合が異なる場合の、相続税上の「土地の評価区分」及び「小規模宅地等の特例」との関係につき、解説します。

目次

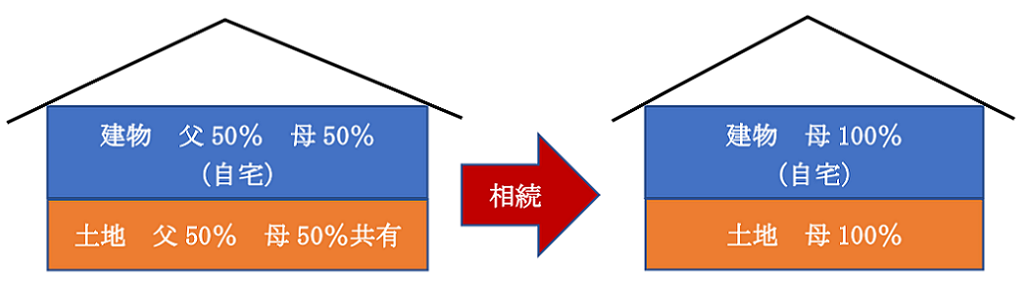

1. 土地と建物の共有割合が「同じ」場合

最初に、土地と建物の共有割合が「同じ」場合を例題で解説します。

(イメージ図)

(1) 「父の建物共有持ち分」の敷地50㎡

①土地の評価区分

父の建物共有持ち分の敷地は、「自宅」として利用していますので、「自用地評価」 となり、相続税上の評価減はありません。

②小規模宅地等の特例との関係

当該土地は、父自身が居住していますので「特定居住用宅地等の特例」の適用が可能です。

(2) 「母の建物共有持ち分」の敷地50㎡

母の建物共有持ち分の敷地は、元々母の持分ですので、今回の相続対象外となり、関係ありません。

(3) まとめ

| 生前区分 | 対象 | 評価区分 | 小規模宅地等との関係 | 居住区分 |

|---|---|---|---|---|

| 父共有持ち分の敷地 | 50㎡ | 自用地 | 特定居住用宅地等の特例 適用OK |

本人居住 |

| 母共有持ち分の敷地 | 50㎡ | ― | ― | ― |

2. 土地と建物の共有割合が「異なる」場合

続いて、土地と建物の共有割合が「異なる」場合は、どうなるでしょうか?

被相続人の「土地建物」の共有割合によって、パターンが2つに分かれます。

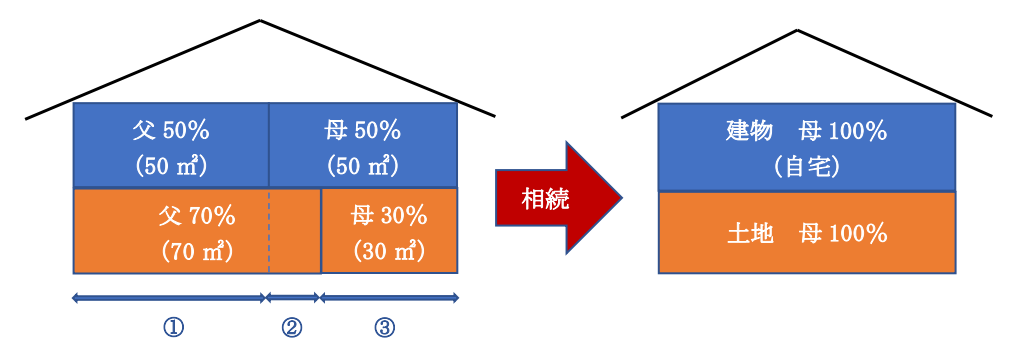

(1) 被相続人共有土地㎡数 > 被相続人共有建物㎡数 の場合

(イメージ図)

【考え方】

まず、父と母は、それぞれ自分の土地の上に、自分の建物を建築しているものと考えます。

上記では、父所有建物は、すべて自分所有の土地上に建築されています。

一方、母所有建物のうち、30%は自分所有の土地上、残りの20%は父所有の土地上に建築されていると考えます。

以下、上記「イメージ図」に示した「①~③の土地」ごとにまとめます。

① 父建物共有持ち分の敷地(50㎡)

父建物共有持ち分の敷地は、すべて父所有の土地となります。

「自宅」利用していますので、「自用地評価」、「特定居住用宅地等の特例」の対象となります。

② 「母建物共有持ち分の敷地(20㎡・土地の所有者父)

母所有建物下の土地のうち、20㎡は父所有の土地となりますので、当該土地も相続税の課税対象となります(母は所有権を有していない)

当該土地は、母は所有権を有しておりませんが、家族間のため、当該敷地は父から土地を無償で借りて(=使用貸借)、自分の建物を建築していると考えます。

使用貸借の場合、「借地権はゼロ」で評価しますので、この20㎡の部分については「自用地」評価となります。

また、建物共有登記の場合は、誰がどの部分を所有しているか?の明確な区分はないため、1棟の建物全体が、本人(被相続人)が居住していた建物と取り扱われ、「特定居住用宅地等の特例」の対象となります。詳しくは、Q27をご参照ください。

③ 「母建物共有持ち分の敷地(30㎡・土地の所有者母)

この部分は、母が自分の土地上に自分の建物を建築していると考えます。

ただし、当該部分は母所有ですので、そもそも今回の相続の対象になりません。

④ 結論・まとめ

結論、被相続人共有土地㎡数>共有建物㎡数の場合は、

父所有土地(70㎡)すべてが「特定居住用宅地等の特例」の対象となります。

| 生前区分 | 対象 | 評価区分 | 小規模宅地等との関係 | 居住区分 | ||

|---|---|---|---|---|---|---|

| ① | 父建物共有持ち分の敷地 | 50㎡ | 自用地 | 特定居住用宅地等の特例適用OK | 本人居住 | |

| ② | 母建物共有持ち分の敷地 | 父所有土地部分 | 20㎡ | 自用地 | 特定居住用宅地等の特例適用OK | 本人居住 |

| ③ | 母所有土地部分 | 30㎡ | 相続対象外 | |||

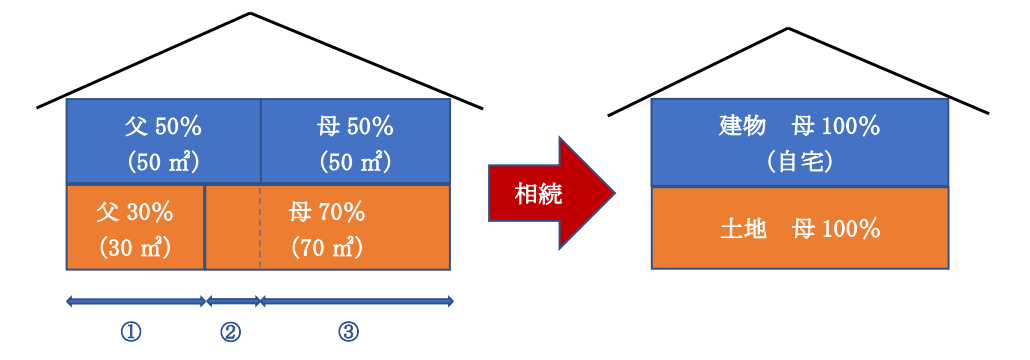

(2) 被相続人共有土地㎡数 < 被相続人共有建物㎡数 の場合

(イメージ図)

【考え方】

上記(1)と同様に、父と母は、それぞれ自分の土地の上に、自分の建物を建築しているものと考えます。

父所有建物の内、30%は父自身所有の土地上、残りの20%は母所有の土地上に建築されていることになります。

一方、母所有の建物は、すべて母所有の土地上に建築されていると考えます。

以下、上記「イメージ図」に示した「①~③の土地」ごとにまとめます。

① 父建物共有持ち分の敷地(30㎡)

父建物共有持分の敷地は、すべて父所有の土地となります。

「自宅」利用していますので、「自用地評価」、「特定居住用宅地等の特例」の対象となります。

② 父建物共有持ち分の敷地(20㎡・土地の所有者母)

父は所有権を有しておりませんが、家族間のため、当該敷地は母から土地を無償で借りて(=使用貸借)、自分の建物を建築していると考えます。

ただし、当該部分は母所有ですので、そもそも今回の相続の対象になりません。

③ 母建物共有持ち分の敷地(50㎡・土地の所有者母)

この部分は、母が自分の土地上に自分の建物を建築していると考えます。

ただし、当該部分は母所有ですので、そもそも今回の相続の対象になりません。

④ 結論・まとめ

結論、被相続人共有土地㎡数<共有建物㎡数の場合も、

被相続人共有土地(30㎡)すべてが「居住用小規模宅地等の特例」の対象となります。

| 生前区分 | 対象 | 評価区分 | 小規模宅地等との関係 | 居住区分 | ||

|---|---|---|---|---|---|---|

| ① | 父建物共有持ち分下の敷地 | 父所有土地部分 | 30㎡ | 自用地 | 特定居住用宅地等 | 本人居住 |

| ② | 母所有土地部分 | 20㎡ | 相続対象外 | |||

| ③ | 母建物共有持ち分下の敷地 | 50㎡ | 相続対象外 | |||